FXCE Official

Moderator

-

FXCE Official

Bài viết được thành viên Hiền Lê thuộc FXCE Crypto biên tập từ " Curie: Perpetual Protocol v2 Accelerates DeFi Derivatives" của John Freyermuth với mục đích cung cấp thông tin và phi lợi nhuận. Chúng tôi không khuyến nghị đầu tư và không chịu trách nhiệm cho các quyết định đầu tư liên quan đến nội dung bài dịch.

Nền tảng phái sinh phi tập trung hàng đầu của DeFi được đại tu lần đầu tiên.

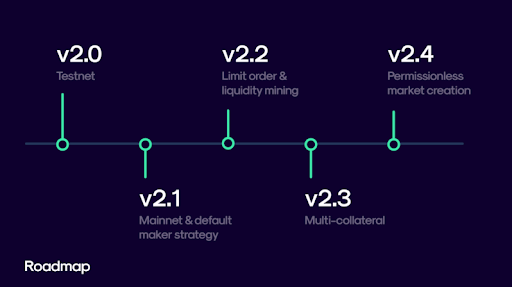

Chỉ vài ngày sau khi Perpetual Protocol đạt 90% thị phần perpetual swap của DeFi, dự án này đã cho ra mắt phiên bản mới nhất có tên “Curie” - tên của một nhà khoa học huyền thoại. Marie Curie là người phụ nữ đầu tiên đoạt giải Nobel năm 1903, đồng thời là người đầu tiên và duy nhất giành được hai giải Nobel trong các lĩnh vực khác nhau. Curie giới thiệu một loạt nâng cấp đáng kể bao gồm thanh khoản tập trung (concentrated liquidity), tạo thị trường mở(permissionless market), và triển khai trên Arbitrum. Quá trình này được chia thành 4 giai đoạn:

Thông báo Perpetual Protocol v2

Perpetual Protocol đã đạt được hiệu suất hiếm có trong năm qua. Mức tăng trưởng khối lượng giao dịch thực tế của dự án đã vượt quá 2.200% được tính hàng năm kể từ tháng 5 năm 2020. Vào tháng 6 năm 2021, Perpetual đã vượt qua tổng khối lượng giao dịch trị giá 20 tỷ đô la. Tỷ lệ phí cho mỗi khối lượng của Perpetual là 0,10%. Trong số tất cả các nền tảng Derivatives, con số này chỉ thua mỗi Synthetix. Rất ít nền tảng đạt được mức hiệu suất của Perpetual, và nếu có thì càng ít trong số đó lựa chọn đại tu lại nền tảng của mình. Các nâng cấp của Curie hoạt động cùng nhau để duy trì sự thành công của giao thức trong thời gian dài. Sự kết hợp của các market maker, giá trị ký quỹ cao hơn, các tài sản đa thế chấp, các thị trường mở và triển khai trên layer-2 phi tập trung, sẽ mở ra cơ hội cho các nhà giao dịch thực hiện các chiến lược mới để có thể nâng khối lượng giao dịch trên giao thức và phí giao dịch lên gấp nhiều lần với ít rủi ro hơn phiên bản v1.

Tổng quan về Curie

Việc khởi chạy Mainnet v2.1 sẽ thiết lập Perpetual Protocol v2 trên giải pháp mở rộng rollup Ethereum Layer 2 của Arbitrum. Điều này trái ngược với Protocol v1 nơi mà việc thực hiện và thanh toán giao dịch được chia đôi giữa Ethereum và xDAI (một sidechain). Curie sẽ thực hiện các thị trường perpetual swap của mình với các Concentrated Liquidity pool trên Uniswap v3.

Ở phiên bản 2, một trader sẽ gửi (deposit) tài sản thế chấp USDC vào hợp đồng thông minh Perpetual Protocol Clearing House (tạm dịch: Trung tâm thanh toán bù trừ Perpetual Protocol) với đòn bẩy gấp 10 lần. Sau đó, Clearing House sẽ tạo và gửi trực tiếp các mã virtual token (hay còn gọi là vToken) vào một pool vToken Uniswap v3. Trong khi Perpetual v1 Clearing House tính funding rate bằng AMM ảo thì các giao dịch hoán đổi phiên bản 2 (v2 swap) sẽ sử dụng một pool gọi là AMM Concentrated Liquidity. Các cặp tài sản vToken và vUSDC tạo ra một sản phẩm bất biến để xác lập giá tham chiếu hợp đồng swap. Nguồn cấp dữ liệu oracle của Chainlink vẫn cung cấp chỉ số giá cả của tài sản cơ sở để tính funding rate. Gộp lại, những thông tin này thiết lập vai trò của nhà cung cấp thanh khoản hoặc market maker trên Perpetual Protocol v2. Các market maker thông qua Uniswap v3 là nền tảng của Curie vì họ cho phép mọi bản cập nhật khác của v2.

Các giai đoạn còn lại vẫn đang trong quá trình phát triển để củng cố market maker mới và mô hình Concentrated Liquidity của Perpetual. Các lệnh giới hạn được thiết kế để tăng sự kiểm soát của người dùng và hiệu quả giao dịch. Một chương trình khai thác thanh khoản mới sẽ khuyến khích đặt cọc PERP trên v2. Tài sản đa thế chấp cho phép người dùng thực hiện giao dịch ký quỹ dựa trên tài sản thế chấp đã được phê duyệt ngoài USDC để cung cấp thêm các chiến thuật trading và hedging. Cuối cùng, việc tạo thị trường mở (permissionless market) sẽ mở khóa chức năng đầy đủ của Uniswap để người dùng tạo thị trường riêng trên Perpetual v2. Mặc dù Perpetual v1 sẽ vẫn hoạt động song song trên L1 và xDai, các bản cập nhật của Curie sẽ khiến Perpetual v2 trở thành một ứng dụng hoàn toàn khác.

Giảm thiểu rủi ro với các nhà tạo lập thị trường

Perpetual v1 không có các bên đối tác. Người dùng giao dịch trực tiếp với mỗi thị trường swap vAMM. Perpetual Protocol vừa đóng vai trò đối tác vừa gánh vác rủi ro, để trả lợi nhuận cho trader và thu lỗ. Vì không có các đối tác trên v1 nên khoản lỗ giao dịch không nhất thiết phải tài trợ cho lợi nhuận giao dịch. Người dùng nghiêng về thị trường perpetual swap phiên bản v1 khi họ ưu tiên một phía của giao dịch hơn phía kia. Mỗi giao dịch không yêu cầu một giao dịch cân bằng ngược lại. Thay vào đó, Clearing House v1 tính toán, thu thập và thanh toán các khoản funding dựa vào các lệnh mở long/ short. Với các thị trường có độ lệch cao, bất kỳ hoạt động rút tiền nào của các giao dịch có lãi sẽ yêu cầu thanh toán từ Quỹ Bảo hiểm (Insurance Fund) khi các khoản thu từ các giao dịch thua lỗ cung cấp không đủ kinh phí. Lợi nhuận của vị thế (position) ở v1 đại diện cho khoản thanh toán funding chứ không phải là khoản lỗ từ một nhà giao dịch đối tác.

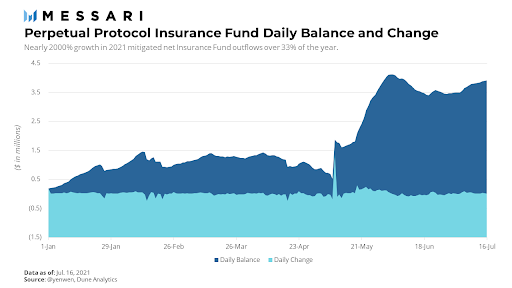

Cho đến năm 2021, Quỹ Bảo hiểm đã chi trả các khoản funding khi dòng tiền đầu ra ròng mỗi ngày vượt quá dòng tiền phí giao thức đầu vào là 33% của năm. Trong thời gian đó, số dư Quỹ bảo hiểm đã tăng 1,958%, điều này giúp giảm thiểu rủi ro về khả năng thanh toán của giao thức. Curie cho thấy sự phát triển của Quỹ Bảo hiểm là một sự giảm không bền vững vì nó đòi hỏi sự tăng trưởng khối lượng giao dịch liên tục để bù đắp các khoản thanh toán giao dịch. Các tuần tăng trưởng với số dư ổn định có thể bị xóa sổ sổ bởi một vài ngày có sự thay đổi tiêu cực tương đối thấp.

Mọi giao dịch Perpetual Protocol v2 sẽ xảy ra giữa hai đối tác. Vị thế ở V2 sẽ không tồn tại nếu không có một vị thế trái ngược tương ứng với nó. Các khoản thanh toán funding được chuyển giữa các đối tác thông qua Liquidity Pool trên Uniswap v3, điều này sẽ làm giảm vai trò của Quỹ bảo hiểm. Quỹ Bảo hiểm vẫn đang chặn các khoản thanh toán funding, nhưng chỉ ở những thị trường biến động nhất. Vai trò của market maker làm giảm sự phụ thuộc của Perpetual Protocol vào tăng trưởng khối lượng giao dịch.

Thanh khoản tập trung

Giống như các giao dịch dựa trên AMM khác, đặc biệt là những giao dịch sử dụng mô hình x * y = k, sự trượt giá đã cản trở các giao dịch lớn trên Perpetual Protocol. Khi quy mô giao dịch gần đạt tổng số dư pool vAMM, bản thân giao dịch có nhiều khả năng điều chỉnh giá vAMM hơn. Tính thanh khoản tập trung làm giảm sự trượt giá và bảo vệ cả hai bên khỏi rủi ro biến động giá. Các market maker hiện có thể tận dụng lợi thế của thị trường bằng cách cung cấp thanh khoản ở các mức giá tùy chỉnh.

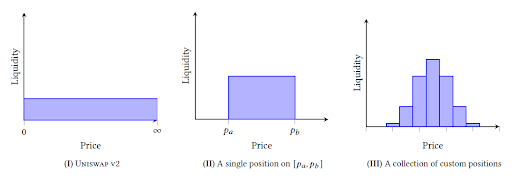

Đường cong biểu thị vAMM v1 của Perpetual Protocol trải đều tính thanh khoản trên toàn bộ đường cong x * y = k. Bằng cách thực hiện các giao dịch trong các Liquidity Pool trên Uniswap v3, tính thanh khoản được gom lại thành các nhóm về Concentrated Liquidity của các market maker, để tạo ra các tick (biến chuyển nhỏ nhất về giá) theo đường giá. Các trader ít bị trượt giá hơn bởi vì các giao dịch lớn được trải rộng trên một loạt các vị trí Concentrated Liquidity chứ không chỉ là một điểm duy nhất trên đường giá. Tính ít trượt giá hơn trong Perpetual phiên bản v2 làm giảm rủi ro giá người dùng khi tiến hành các chiến thuật trading mới.

Uniswap v3 Whitepaper

Pool thanh khoản trên Uniswap v3 khoanh vùng các thị trường Perpetual Protocol và giảm thiểu rủi ro về giá cho các nhà giao dịch để kích hoạt các tính năng cross-margin, multi-asset collateral và thị trường mở của Curie.

Cross-Margin và Multi-Asset Collateral

Bên cạnh khoản tiền ký quỹ, cross-margin sẽ thế chấp toàn bộ số dư tài khoản của mỗi người dùng trên tất cả các vị thế mở. Khi một vị thế mở trở nên sinh lợi hơn, lợi nhuận khả dụng của người dùng sẽ tăng lên. Bằng cách này, Curie sẽ thế chấp lợi nhuận của vị thế vì các pool trên Uniswap v3 nắm giữ vTokens của trader. Thay vì hợp đồng thông minh Clearing House thanh toán USDC cho các giao dịch sinh lời như trên phiên bản v1, những thay đổi trong số dư vToken trên Uniswap v3 tạo thành lãi và khoản lỗ giao dịch. Vì lợi nhuận và khoản lỗ được giữ trong pool thanh khoản của thị trường nên việc thực hiện giao dịch trên Uniswap v3 giảm thiểu rủi ro tự tăng trưởng giao dịch ký quỹ.

Tăng trưởng doanh thu

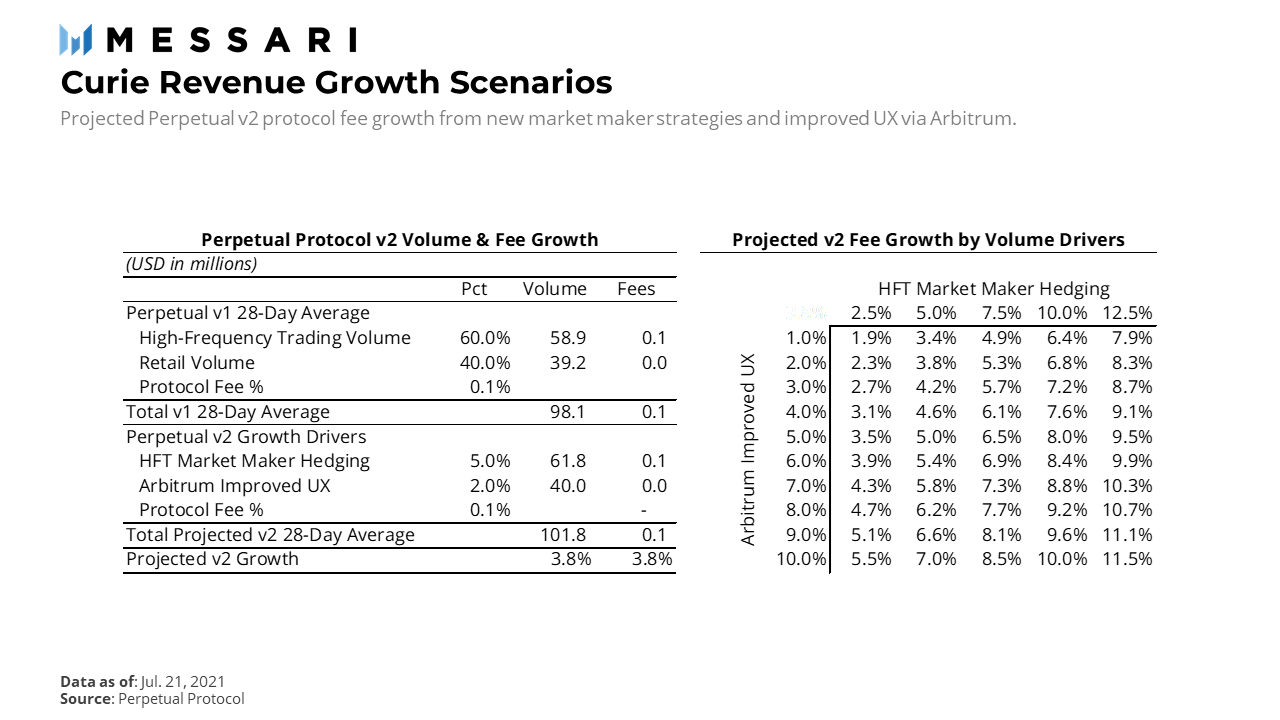

Curie được thiết kế để tăng phí giao thức bằng cách tăng lượng người dùng và quy mô vị thế tiềm năng. Perpetual v2 trên Arbitrum có thể thu hút người dùng mới thông qua trải nghiệm người dùng đã được cải tiến so với Perpetual v1 trên L1 và xDai. Các market maker đại diện cho một kiểu người dùng mới, cho phép người dùng mới và người dùng hiện tại triển khai các chiến thuật trading chưa từng có trước đây. Với mức phí 0,10% ở hiện tại, bất kỳ nguồn khối lượng giao dịch mới nào cũng sẽ tạo khoản tăng đáng kể cho Quỹ bảo hiểm, Kho bạc và cuối cùng là thu nhập của PERP staker.

Các market maker đại diện cho một kiểu người dùng mới của Perpetual Protocol với các chiến lược trading mới. Các trader sử dụng phiên bản v1 để kiếm khoản funding khi giá tham chiếu Perpetual vAMM của một tài sản khác với nguồn cấp giá của Chainlink. Tất cả các trader trên phiên bản v1 thể hiện quan điểm thị trường long hoặc short. Giờ đây, trong các Pool trên Uniswap v3, Curie cho phép các nhà tạo lập thị trường cung cấp tính thanh khoản cho các giao dịch perpetual swap phiên bản v2, hoặc các cặp vToken, ở phạm vi giá tùy chỉnh hoặc các tick. Các nhà tạo lập thị trường trên Curie có thể bảo vệ các điều khoản thanh khoản của họ bằng cách dàn trải các vị thế của họ qua nhiều tick nhỏ hoặc bằng cách thực hiện một perpetual swap ở mức giá tham chiếu. Với các chiến thuật trading mới, các nhà tạo lập thị trường đại diện cho một nguồn khối lượng giao dịch mới trên Perpetual v2.

Trong cuộc họp AMA vào ngày 2 tháng 7 năm 2021, đội ngũ Perpetual Protocol đã ước lượng rằng 60% khối lượng hiện tại tương tự với giao dịch tần suất cao (high-frequency trading - HFT) mà một công ty giao dịch sẽ triển khai. Thông thường, các tổ chức giao dịch đóng vai trò là nhà tạo lập thị trường trong thị trường phái sinh để kiếm thu nhập từ chênh lệch giữa giao dịch mua và bán các phái sinh trong giới hạn rủi ro chính xác. Trên phiên bản v2, các nhà tạo lập thị trường HFT có thể bảo vệ các điều khoản thanh khoản của họ trong Perpetual Protocol vì họ có thể phân bổ tính thanh khoản của mình qua nhiều tick trong một hoặc nhiều perpetual AMM. Curie cho phép cả người dùng tổ chức và cá nhân sử dụng các chiến thuật trading kết hợp.

Perpetual Protocol sẽ khởi chạy phiên bản v2 trên Arbitrum rollup để thu hút lượng người dùng với chi phí thực hiện giao dịch (gas cost) thấp hơn và thông lượng cao hơn so với Perpetual Protocol v1. Ethereum rollup tổng hợp các giao dịch trên hệ thống, sau đó gửi đồng thời các bằng chứng giao dịch đã được roll-up lên Ethereum main chain. Đội ngũ Arbitrum tại Offchain Labs ước tính giải pháp mở rộng quy mô Layer 2 có thể tạo ra tới 4200 giao dịch mỗi giây, nhiều hơn gần 300 lần so với các giao dịch tương đương trên Ethereum. Với nhiều dung lượng hơn, Arbitrum sử dụng ít gas hơn cho mỗi giao dịch so với Ethereum, đây cũng là điều mà Perpetual kỳ vọng sẽ tiết kiệm cho người dùng - đặc biệt là người dùng HFT - chi phí giao dịch đáng kể.

Market maker và người dùng bán lẻ có thể hợp tác cùng nhau để thúc đẩy khối lượng giao dịch và phí của Perpetual Protocol v2 trên mức phiên bản v1. Các tính năng khác nhau trên Curie sẽ thu hút cơ sở người dùng của Perpetual tùy theo mục đích đầu tư của họ.

Nếu không có bất kỳ người dùng mới nào, Concentrated Liquidity có thể tăng khối lượng HFT hiện có nếu chúng đảm bảo được position hiện có của mình. Tương tự, việc trải nghiệm người dùng được cải tiến trên Arbitrum có thể không thu hút khối lượng giao dịch tần suất cao nhưng có thể lôi kéo những người dùng mới - những người tránh giao dịch thường xuyên trên Ethereum. Với phí giao thức là 0,10%, cả hai nguồn tăng trưởng khối lượng đều sẽ tạo ra nhiều doanh thu hơn cho Perpetual Protocol.

Tổng kết

Perpetual Protocol v2 được đặt tên theo những khám phá khoa học mang tính biến đổi của Marie Curie. Theo thông báo của nhóm, phiên bản v2 được mong đợi vẫn duy trì một công cụ nền tảng trong hệ sinh thái DeFi đang phát triển. Các cải tiến của Curie được thiết kế nhằm tăng khối lượng và doanh thu trong khi vẫn có thể giảm thiểu rủi ro, để dự án có thể duy trì vị trí là nền tảng perpetual swap kỹ thuật số hàng đầu. Những nhà tạo lập thị trường mới tham gia và sự cải tiến về trải nghiệm người dùng trên Arbitrum sẽ thu hút khối lượng giao dịch mới và giảm sự phụ thuộc của giao thức vào các khoản thanh toán Quỹ bảo hiểm. Với các pool swap liquidity, rủi ro với từng thị trường được tách biệt rõ ràng hơn so với Perpetual v1. Và cuối cùng, cross-margin và multi-Asset Collateral sẽ thúc đẩy các chiến thuật tăng trưởng khối lượng cốt lõi của dự án để kích hoạt các thị trường mở(permissionless market) và thị trường tư nhân (private market).

Nhìn chung, Curie có thể thúc đẩy tăng trưởng khối lượng và phí giao thức của Perpetual v2 vượt xa mức tăng chưa từng có của v1.

Tham gia thảo luận về Cryptocurrency tại nhóm FXCE Crypto.

Nền tảng phái sinh phi tập trung hàng đầu của DeFi được đại tu lần đầu tiên.

Chỉ vài ngày sau khi Perpetual Protocol đạt 90% thị phần perpetual swap của DeFi, dự án này đã cho ra mắt phiên bản mới nhất có tên “Curie” - tên của một nhà khoa học huyền thoại. Marie Curie là người phụ nữ đầu tiên đoạt giải Nobel năm 1903, đồng thời là người đầu tiên và duy nhất giành được hai giải Nobel trong các lĩnh vực khác nhau. Curie giới thiệu một loạt nâng cấp đáng kể bao gồm thanh khoản tập trung (concentrated liquidity), tạo thị trường mở(permissionless market), và triển khai trên Arbitrum. Quá trình này được chia thành 4 giai đoạn:

- Phiên bản 2.1: Khởi chạy Mainnet với Concentrated Liquidity trên Uniswap v3 và các market maker (nhà tạo lập thị trường) trên Arbitrum

- Phiên bản 2.2: Lệnh giới hạn (Limit order) và khai thác thanh khoản cho những người đặt cọc PERP (PERP stakers)

- Phiên bản 2.3: Tài sản đa thế chấp ngoài USDC

- Phiên bản 2.4: Tạo thị trường không cần cấp phép, tư nhân thông qua các pool trên Uniswap v3.

Thông báo Perpetual Protocol v2

Perpetual Protocol đã đạt được hiệu suất hiếm có trong năm qua. Mức tăng trưởng khối lượng giao dịch thực tế của dự án đã vượt quá 2.200% được tính hàng năm kể từ tháng 5 năm 2020. Vào tháng 6 năm 2021, Perpetual đã vượt qua tổng khối lượng giao dịch trị giá 20 tỷ đô la. Tỷ lệ phí cho mỗi khối lượng của Perpetual là 0,10%. Trong số tất cả các nền tảng Derivatives, con số này chỉ thua mỗi Synthetix. Rất ít nền tảng đạt được mức hiệu suất của Perpetual, và nếu có thì càng ít trong số đó lựa chọn đại tu lại nền tảng của mình. Các nâng cấp của Curie hoạt động cùng nhau để duy trì sự thành công của giao thức trong thời gian dài. Sự kết hợp của các market maker, giá trị ký quỹ cao hơn, các tài sản đa thế chấp, các thị trường mở và triển khai trên layer-2 phi tập trung, sẽ mở ra cơ hội cho các nhà giao dịch thực hiện các chiến lược mới để có thể nâng khối lượng giao dịch trên giao thức và phí giao dịch lên gấp nhiều lần với ít rủi ro hơn phiên bản v1.

Tổng quan về Curie

Việc khởi chạy Mainnet v2.1 sẽ thiết lập Perpetual Protocol v2 trên giải pháp mở rộng rollup Ethereum Layer 2 của Arbitrum. Điều này trái ngược với Protocol v1 nơi mà việc thực hiện và thanh toán giao dịch được chia đôi giữa Ethereum và xDAI (một sidechain). Curie sẽ thực hiện các thị trường perpetual swap của mình với các Concentrated Liquidity pool trên Uniswap v3.

Ở phiên bản 2, một trader sẽ gửi (deposit) tài sản thế chấp USDC vào hợp đồng thông minh Perpetual Protocol Clearing House (tạm dịch: Trung tâm thanh toán bù trừ Perpetual Protocol) với đòn bẩy gấp 10 lần. Sau đó, Clearing House sẽ tạo và gửi trực tiếp các mã virtual token (hay còn gọi là vToken) vào một pool vToken Uniswap v3. Trong khi Perpetual v1 Clearing House tính funding rate bằng AMM ảo thì các giao dịch hoán đổi phiên bản 2 (v2 swap) sẽ sử dụng một pool gọi là AMM Concentrated Liquidity. Các cặp tài sản vToken và vUSDC tạo ra một sản phẩm bất biến để xác lập giá tham chiếu hợp đồng swap. Nguồn cấp dữ liệu oracle của Chainlink vẫn cung cấp chỉ số giá cả của tài sản cơ sở để tính funding rate. Gộp lại, những thông tin này thiết lập vai trò của nhà cung cấp thanh khoản hoặc market maker trên Perpetual Protocol v2. Các market maker thông qua Uniswap v3 là nền tảng của Curie vì họ cho phép mọi bản cập nhật khác của v2.

Các giai đoạn còn lại vẫn đang trong quá trình phát triển để củng cố market maker mới và mô hình Concentrated Liquidity của Perpetual. Các lệnh giới hạn được thiết kế để tăng sự kiểm soát của người dùng và hiệu quả giao dịch. Một chương trình khai thác thanh khoản mới sẽ khuyến khích đặt cọc PERP trên v2. Tài sản đa thế chấp cho phép người dùng thực hiện giao dịch ký quỹ dựa trên tài sản thế chấp đã được phê duyệt ngoài USDC để cung cấp thêm các chiến thuật trading và hedging. Cuối cùng, việc tạo thị trường mở (permissionless market) sẽ mở khóa chức năng đầy đủ của Uniswap để người dùng tạo thị trường riêng trên Perpetual v2. Mặc dù Perpetual v1 sẽ vẫn hoạt động song song trên L1 và xDai, các bản cập nhật của Curie sẽ khiến Perpetual v2 trở thành một ứng dụng hoàn toàn khác.

Giảm thiểu rủi ro với các nhà tạo lập thị trường

Perpetual v1 không có các bên đối tác. Người dùng giao dịch trực tiếp với mỗi thị trường swap vAMM. Perpetual Protocol vừa đóng vai trò đối tác vừa gánh vác rủi ro, để trả lợi nhuận cho trader và thu lỗ. Vì không có các đối tác trên v1 nên khoản lỗ giao dịch không nhất thiết phải tài trợ cho lợi nhuận giao dịch. Người dùng nghiêng về thị trường perpetual swap phiên bản v1 khi họ ưu tiên một phía của giao dịch hơn phía kia. Mỗi giao dịch không yêu cầu một giao dịch cân bằng ngược lại. Thay vào đó, Clearing House v1 tính toán, thu thập và thanh toán các khoản funding dựa vào các lệnh mở long/ short. Với các thị trường có độ lệch cao, bất kỳ hoạt động rút tiền nào của các giao dịch có lãi sẽ yêu cầu thanh toán từ Quỹ Bảo hiểm (Insurance Fund) khi các khoản thu từ các giao dịch thua lỗ cung cấp không đủ kinh phí. Lợi nhuận của vị thế (position) ở v1 đại diện cho khoản thanh toán funding chứ không phải là khoản lỗ từ một nhà giao dịch đối tác.

Cho đến năm 2021, Quỹ Bảo hiểm đã chi trả các khoản funding khi dòng tiền đầu ra ròng mỗi ngày vượt quá dòng tiền phí giao thức đầu vào là 33% của năm. Trong thời gian đó, số dư Quỹ bảo hiểm đã tăng 1,958%, điều này giúp giảm thiểu rủi ro về khả năng thanh toán của giao thức. Curie cho thấy sự phát triển của Quỹ Bảo hiểm là một sự giảm không bền vững vì nó đòi hỏi sự tăng trưởng khối lượng giao dịch liên tục để bù đắp các khoản thanh toán giao dịch. Các tuần tăng trưởng với số dư ổn định có thể bị xóa sổ sổ bởi một vài ngày có sự thay đổi tiêu cực tương đối thấp.

Mọi giao dịch Perpetual Protocol v2 sẽ xảy ra giữa hai đối tác. Vị thế ở V2 sẽ không tồn tại nếu không có một vị thế trái ngược tương ứng với nó. Các khoản thanh toán funding được chuyển giữa các đối tác thông qua Liquidity Pool trên Uniswap v3, điều này sẽ làm giảm vai trò của Quỹ bảo hiểm. Quỹ Bảo hiểm vẫn đang chặn các khoản thanh toán funding, nhưng chỉ ở những thị trường biến động nhất. Vai trò của market maker làm giảm sự phụ thuộc của Perpetual Protocol vào tăng trưởng khối lượng giao dịch.

Thanh khoản tập trung

Giống như các giao dịch dựa trên AMM khác, đặc biệt là những giao dịch sử dụng mô hình x * y = k, sự trượt giá đã cản trở các giao dịch lớn trên Perpetual Protocol. Khi quy mô giao dịch gần đạt tổng số dư pool vAMM, bản thân giao dịch có nhiều khả năng điều chỉnh giá vAMM hơn. Tính thanh khoản tập trung làm giảm sự trượt giá và bảo vệ cả hai bên khỏi rủi ro biến động giá. Các market maker hiện có thể tận dụng lợi thế của thị trường bằng cách cung cấp thanh khoản ở các mức giá tùy chỉnh.

Đường cong biểu thị vAMM v1 của Perpetual Protocol trải đều tính thanh khoản trên toàn bộ đường cong x * y = k. Bằng cách thực hiện các giao dịch trong các Liquidity Pool trên Uniswap v3, tính thanh khoản được gom lại thành các nhóm về Concentrated Liquidity của các market maker, để tạo ra các tick (biến chuyển nhỏ nhất về giá) theo đường giá. Các trader ít bị trượt giá hơn bởi vì các giao dịch lớn được trải rộng trên một loạt các vị trí Concentrated Liquidity chứ không chỉ là một điểm duy nhất trên đường giá. Tính ít trượt giá hơn trong Perpetual phiên bản v2 làm giảm rủi ro giá người dùng khi tiến hành các chiến thuật trading mới.

Uniswap v3 Whitepaper

Pool thanh khoản trên Uniswap v3 khoanh vùng các thị trường Perpetual Protocol và giảm thiểu rủi ro về giá cho các nhà giao dịch để kích hoạt các tính năng cross-margin, multi-asset collateral và thị trường mở của Curie.

Cross-Margin và Multi-Asset Collateral

Bên cạnh khoản tiền ký quỹ, cross-margin sẽ thế chấp toàn bộ số dư tài khoản của mỗi người dùng trên tất cả các vị thế mở. Khi một vị thế mở trở nên sinh lợi hơn, lợi nhuận khả dụng của người dùng sẽ tăng lên. Bằng cách này, Curie sẽ thế chấp lợi nhuận của vị thế vì các pool trên Uniswap v3 nắm giữ vTokens của trader. Thay vì hợp đồng thông minh Clearing House thanh toán USDC cho các giao dịch sinh lời như trên phiên bản v1, những thay đổi trong số dư vToken trên Uniswap v3 tạo thành lãi và khoản lỗ giao dịch. Vì lợi nhuận và khoản lỗ được giữ trong pool thanh khoản của thị trường nên việc thực hiện giao dịch trên Uniswap v3 giảm thiểu rủi ro tự tăng trưởng giao dịch ký quỹ.

Tăng trưởng doanh thu

Curie được thiết kế để tăng phí giao thức bằng cách tăng lượng người dùng và quy mô vị thế tiềm năng. Perpetual v2 trên Arbitrum có thể thu hút người dùng mới thông qua trải nghiệm người dùng đã được cải tiến so với Perpetual v1 trên L1 và xDai. Các market maker đại diện cho một kiểu người dùng mới, cho phép người dùng mới và người dùng hiện tại triển khai các chiến thuật trading chưa từng có trước đây. Với mức phí 0,10% ở hiện tại, bất kỳ nguồn khối lượng giao dịch mới nào cũng sẽ tạo khoản tăng đáng kể cho Quỹ bảo hiểm, Kho bạc và cuối cùng là thu nhập của PERP staker.

Các market maker đại diện cho một kiểu người dùng mới của Perpetual Protocol với các chiến lược trading mới. Các trader sử dụng phiên bản v1 để kiếm khoản funding khi giá tham chiếu Perpetual vAMM của một tài sản khác với nguồn cấp giá của Chainlink. Tất cả các trader trên phiên bản v1 thể hiện quan điểm thị trường long hoặc short. Giờ đây, trong các Pool trên Uniswap v3, Curie cho phép các nhà tạo lập thị trường cung cấp tính thanh khoản cho các giao dịch perpetual swap phiên bản v2, hoặc các cặp vToken, ở phạm vi giá tùy chỉnh hoặc các tick. Các nhà tạo lập thị trường trên Curie có thể bảo vệ các điều khoản thanh khoản của họ bằng cách dàn trải các vị thế của họ qua nhiều tick nhỏ hoặc bằng cách thực hiện một perpetual swap ở mức giá tham chiếu. Với các chiến thuật trading mới, các nhà tạo lập thị trường đại diện cho một nguồn khối lượng giao dịch mới trên Perpetual v2.

Trong cuộc họp AMA vào ngày 2 tháng 7 năm 2021, đội ngũ Perpetual Protocol đã ước lượng rằng 60% khối lượng hiện tại tương tự với giao dịch tần suất cao (high-frequency trading - HFT) mà một công ty giao dịch sẽ triển khai. Thông thường, các tổ chức giao dịch đóng vai trò là nhà tạo lập thị trường trong thị trường phái sinh để kiếm thu nhập từ chênh lệch giữa giao dịch mua và bán các phái sinh trong giới hạn rủi ro chính xác. Trên phiên bản v2, các nhà tạo lập thị trường HFT có thể bảo vệ các điều khoản thanh khoản của họ trong Perpetual Protocol vì họ có thể phân bổ tính thanh khoản của mình qua nhiều tick trong một hoặc nhiều perpetual AMM. Curie cho phép cả người dùng tổ chức và cá nhân sử dụng các chiến thuật trading kết hợp.

Perpetual Protocol sẽ khởi chạy phiên bản v2 trên Arbitrum rollup để thu hút lượng người dùng với chi phí thực hiện giao dịch (gas cost) thấp hơn và thông lượng cao hơn so với Perpetual Protocol v1. Ethereum rollup tổng hợp các giao dịch trên hệ thống, sau đó gửi đồng thời các bằng chứng giao dịch đã được roll-up lên Ethereum main chain. Đội ngũ Arbitrum tại Offchain Labs ước tính giải pháp mở rộng quy mô Layer 2 có thể tạo ra tới 4200 giao dịch mỗi giây, nhiều hơn gần 300 lần so với các giao dịch tương đương trên Ethereum. Với nhiều dung lượng hơn, Arbitrum sử dụng ít gas hơn cho mỗi giao dịch so với Ethereum, đây cũng là điều mà Perpetual kỳ vọng sẽ tiết kiệm cho người dùng - đặc biệt là người dùng HFT - chi phí giao dịch đáng kể.

Market maker và người dùng bán lẻ có thể hợp tác cùng nhau để thúc đẩy khối lượng giao dịch và phí của Perpetual Protocol v2 trên mức phiên bản v1. Các tính năng khác nhau trên Curie sẽ thu hút cơ sở người dùng của Perpetual tùy theo mục đích đầu tư của họ.

Nếu không có bất kỳ người dùng mới nào, Concentrated Liquidity có thể tăng khối lượng HFT hiện có nếu chúng đảm bảo được position hiện có của mình. Tương tự, việc trải nghiệm người dùng được cải tiến trên Arbitrum có thể không thu hút khối lượng giao dịch tần suất cao nhưng có thể lôi kéo những người dùng mới - những người tránh giao dịch thường xuyên trên Ethereum. Với phí giao thức là 0,10%, cả hai nguồn tăng trưởng khối lượng đều sẽ tạo ra nhiều doanh thu hơn cho Perpetual Protocol.

Tổng kết

Perpetual Protocol v2 được đặt tên theo những khám phá khoa học mang tính biến đổi của Marie Curie. Theo thông báo của nhóm, phiên bản v2 được mong đợi vẫn duy trì một công cụ nền tảng trong hệ sinh thái DeFi đang phát triển. Các cải tiến của Curie được thiết kế nhằm tăng khối lượng và doanh thu trong khi vẫn có thể giảm thiểu rủi ro, để dự án có thể duy trì vị trí là nền tảng perpetual swap kỹ thuật số hàng đầu. Những nhà tạo lập thị trường mới tham gia và sự cải tiến về trải nghiệm người dùng trên Arbitrum sẽ thu hút khối lượng giao dịch mới và giảm sự phụ thuộc của giao thức vào các khoản thanh toán Quỹ bảo hiểm. Với các pool swap liquidity, rủi ro với từng thị trường được tách biệt rõ ràng hơn so với Perpetual v1. Và cuối cùng, cross-margin và multi-Asset Collateral sẽ thúc đẩy các chiến thuật tăng trưởng khối lượng cốt lõi của dự án để kích hoạt các thị trường mở(permissionless market) và thị trường tư nhân (private market).

Nhìn chung, Curie có thể thúc đẩy tăng trưởng khối lượng và phí giao thức của Perpetual v2 vượt xa mức tăng chưa từng có của v1.

Tham gia thảo luận về Cryptocurrency tại nhóm FXCE Crypto.

Đính kèm

- 368.7 KB Xem: 0