Chủ đề 13: Đặc điểm Franc Thụy Sĩ CHF

Khái quát chung

Khái quát chung Nền kinh tế của Thụy Sĩ dựa vào lực lượng lao động trình độ cao thực hiện các công việc đòi hỏi kỹ năng và chất lượng hàng đầu. Các lĩnh vực chính gồm có công nghệ vi mô, công nghệ cao, công nghệ sinh học và dược phẩm, cũng như trong lĩnh vực ngân hàng và bảo hiểm. Khu vực dịch vụ hiện đang sử dụng số lượng lao động lớn nhất. Hầu hết người lao động ở Thụy Sĩ được sử dụng bởi các công ty nhỏ và vừa, những công ty này đóng một vai trò quan trọng trong nền kinh tế Thụy Sĩ. Người Thụy Sĩ yêu cầu các hoạt động kinh tế phải có càng ít tác động đến môi trường càng tốt. Chính sách năng lượng và vận tải của Thụy Sĩ hướng tới thân thiện với môi trường.

Giai đoạn tăng trưởng kinh tế không giới hạn của Thụy Sĩ đã qua. Nỗi lo lắng bị thất nghiệp là một trong những mối quan tâm chính của người Thụy Sĩ trong vài năm gần đây.

Phụ thuộc vào thương mại Thụy Sĩ thực sự không có nguồn tài nguyên khoáng sản nào và diện tích bề mặt cũng hạn chế. Sự giàu có của họ phụ thuộc vào ngoại thương. Thị trường nội địa nhỏ bé – tổng số dân chỉ hơn 7.700.000 người – là một yếu tố khuyến khích các nhà sản xuất Thụy Sĩ tìm kiếm thị trường bên ngoài: họ cần thị trường nước ngoài để khai thác xứng đáng với những đầu tư vào nghiên cứu và phát triển. Thụy Sĩ nhập khẩu các nguyên liệu thô và xuất khẩu hàng hóa chất lượng cao. Năm 2003 giá trị của một tấn hàng hóa xuất khẩu bằng 2.25 lần giá trị của cùng khối lượng nhập khẩu.

Nghiên cứu và phát triển Nền kinh tế Thụy Sĩ không xây dựng trên cơ sở sản xuất theo số nhiều mà theo sản phẩm chất lưuợng cao và đội ngũ công nhân được đào tạo tốt. Nhiều công ty đi theo một chiến lược mà họ gọi là “niche strategy”, tập trung vào một ít dòng sản phẩm chất lượng cao. Và kết quả là vài công ty dù nhỏ nhưng đã có đủ khả năng chiếm lĩnh thị trường thế giới trong lĩnh vực chuyên sâu của họ.

Trên hết, các lĩnh vực quan trọng để Thụy Sĩ xuất khẩu là công nghệ vi mô, công nghệ cao, công nghệ sinh học, công nghiệp dược phẩm và kỹ nghệ ngân hàng và bảo hiểm.

Các sản phẩm của Thụy Sĩ có thể đòi hỏi giá cao trên thị trường thế giới bởi vì những người tiêu dùng sẵn sàng trả giá cao cho chất lượng cao. Nhưng với một chính sách như thế, các công ty Thụy Sĩ không thể nghỉ ngơi trên những thành tựu của họ. Phải tập trung cao độ vào nghiên cứu và phát triển. Tại Thụy Sĩ, tỷ lệ phần trăm lao động làm việc trong lĩnh vực nghiên cứu và phát triển cao hơn ở các quốc gia công nghiệp hóa khác. Trên 2,9% tổng sản phẩm quốc gia được chi cho nghiên cứu năm 2004. Phần lớn tài chính – hơn 2/3 – được cung cấp bởi bộ phận tư nhân.

Bối cảnh quốc tế Các công ty Thụy Sĩ cực kỳ cạnh tranh trên các thị trường thế giới. Trong một số lĩnh vực, hơn 90% hàng hóa và dịch vụ được xuất khẩu. Các hạng mục xuất khẩu nổi tiếng nhất là đồng hồ, sôcôla và phomát, nhưng trên thực tế cơ khí và kỹ thuật điện và hóa chất cùng nhau chiếm hơn nửa tổng thu nhập xuất khẩu của Thụy Sĩ.

Các khu vực nơi Thụy Sĩ là một nhà cung cấp hàng đầu bao gồm khung dệt vải, giấy và máy in, các công cụ cơ khí, thang máy và thang cuốn, thiết bị đóng gói và thiết bị đường sắt. Tuy nhiên, nhiều bộ phận của các hạng mục này giờ đây đang được sản xuất ở nước ngoài.

Tư vấn, bảo hiểm và du lịch cũng là một phần của thương mại xuất khẩu. Riêng xuất khẩu hàng hóa và dịch vụ trị giá khoảng 25.000 franc – 16.000 đôla – tính trên đầu người một năm, theo số liệu của OSEC, cơ quan xúc tiến ngoại thương Thụy Sĩ.

Các đối tác thương mại chính của Thụy Sĩ là các thành viên EU. Đối tác lớn nhất là Đức. Năm 2005 tiếp theo thứ tự giảm dần là Ý, Pháp, Áo, Mỹ và Anh.

Năm 2005, 62,3% xuất khẩu đi tới các nước EU, và 80% nhập khẩu đến từ các quốc gia EU. Điều này bất chấp thực tế rằng người Thụy Sĩ đã bỏ phiếu không gia nhập cộng đồng chung Châu Âu.

Chính sách kinh tế Thụy Sĩ luôn luôn dựa trên tự do thương mại, với mức thuế nhập khẩu thấp và hầu như không có hạn ngạch nhập khẩu – chỉ duy nhất một ngoại trừ là cho sản xuất nông nghiệp. Thậm chí có nhiều hạn chế đang được nới lỏng nhờ một kết quả của các hiệp định gần đây với EU.

Các khu vực chính Nền kinh tế của Thụy Sĩ đƣợc chia thành ba khu vực: Nông nghiệp, Công nghiệp, Các dịch vụ

Dưới 10% dân số được làm việc trong “nông nghiệp”, cũng được xem như khu vực thứ nhất. Khu vực này được chính phủ hỗ trợ mạnh. Khoảng 40% dân số được làm việc trong “công nghiệp, thương mại và nghề thủ công”, cũng được xem như khu vực thứ hai. Khu vực này gồm có “công nghiệp máy móc và kim loại”, “công nghiệp đồng hồ” và “công nghiệp dệt”. Tất cả các ngành công nghiệp này xuất khẩu nhiều sản phẩm ra nước ngoài và chịu ảnh hưởng nhiều bởi sự đắt đỏ của đồng Franc Thụy Sĩ. Thực tế rằng Thụy Sĩ không thuộc EU cũng góp phần làm chậm xuất khẩu của Thụy Sĩ. Hơn 50% dân số được làm việc trong các lĩnh vực “dịch vụ”, cũng được xem như khu vực thứ ba Khu vực này gồm có ngân hàng, bảo hiểm, du lịch… Ngân hàng là một trong những ngành kinh doanh quan trọng nhất ở Thụy Sĩ.

Các công ty Hầu hết các công ty đều là công ty nhỏ và vừa. Năm 2001, hơn 99% doanh nghiệp có ít hơn 250 nhân viên toàn thời gian, sử dụng khoảng 1/3 tổng lực lượng lao động. Khoảng 88% là các doanh nghiệp rất nhỏ với ít hơn 10 nhân viên: các công ty này cung cấp hơn một phần tư tổng số việc làm.

Công ty lớn nhất là Nestle, công ty thực phẩm lớn nhất trên thế giới. Công ty có khoảng 250.000 nhân viên, hơn 97% trong số đó làm việc ngoài Thụy Sĩ.

Cơ khí và kỹ thuật điện Các ngành công nghiệp cơ khí và kỹ thuật điện – được biết đến theo tiếng Đức là các ngành MEM – là một trong những nhánh chính của nền kinh tế Thụy Sĩ.

Các ngành công nghiệp bao gồm bốn lĩnh vực chính: khai khoáng, kỹ thuật cơ khí

và phương tiện xây dựng, kỹ thuật điện và điện tử, và dụng cụ chính xác. Theo quy mô của lực lượng lao động và giá trị xuất khẩu thì giá trị xuất khẩu lớn hơn rất nhiều.

Dược phẩm Thụy Sĩ nằm trong số những nhà sản xuất hàng đầu thế giới về hóa chất và dược phẩm. Ngành công nghiệp hóa chất tập trung vào nguyên liệu của thuốc nhuộm và nước hoa và hương liệu thực phẩm. Trung tâm của ngành tại Basel. Các công ty dược phẩm lớn nhất là Roche và Novartis (thành lập năm 1996 bởi sự hợp nhất Ciba-Geigy và Sandoz).

Các ngành hóa chất và dược phẩm xuất khẩu 85% sản lượng.

Đồng hồ Thụy Sĩ là một trong những nhà sản xuất đồng hồ lớn nhất thế giới. Tính theo giá trị, Thụy Sĩ chiếm khoảng một nửa sản lượng toàn thế giới. Giá trung bình của một chiếc đồng hồ xuất khẩu từ Thụy Sĩ năm 2006 là 410 đôla. Nhưng cùng với dòng sản phẩm xa xỉ, Thụy Sĩ cũng nổi tiếng với dòng đồng hồ nhựa bán chạy nhất thế giới: đồng hồ Swatch. Ngành công nghiệp đồng hồ xuất khẩu 95% số sản phẩm, theo tổng kết của Phòng xúc tiến xuất khẩu OSEC. Một chiếc đồng hồ xa xỉ chứa đựng hơn 300 bộ phận. Một khối lượng lớn suy nghĩ và lao động tỉ mỉ được kết hợp để lắp ráp những cơ cấu phức tạp nhất vào trong những chiếc vỏ nhỏ nhất. Các vật liệu dùng để sản xuất một chiếc đồng hồ chỉ chiếm một phần chi phí của sản phẩm hoàn thiện. Chi phí vật liệu thô của một chiếc đồng hồ bán giá 100SFr hoặc 3000SFr không khác nhau nhiều. Nhưng lao động dành cho thiết kế, sản xuất, và tiếp thị chiếc đồng hồ tạo ra một sự khác biệt lớn. Một chiếc đồng hồ là một ví dụ tốt về khái niệm giá trị gia tăng chi phối nền kinh tế Thụy Sĩ. Sản xuất theo số nhiều những hàng tiêu dùng rẻ tiền không phải là một lựa chọn cho các doanh nghiệp Thụy Sĩ bởi vì sẽ đòi hỏi nhập khẩu nhiều các nguyên liệu thô đắt tiền mà giá trị xuất khẩu không tăng nhiều để cạnh tranh trên các thị trường thế giới.

Ngân hàng Các ngân hàng và định chế tài chính đóng một vai trò quan trọng trong nền kinh tế Thụy Sĩ. Đồng franc Thụy Sĩ là một trong những đồng tiền ổn định nhất thế giới. Thị trường vốn Thụy Sĩ là một trong những thị trường quan trọng nhất của thế giới. Hai ngân hàng lớn – UBS và Credit Suisse – là những ngân hàng hàng đầu.

Ngân hàng tư nhân Người Thụy Sĩ là những người đứng đầu trên thế giới về “nghiệp vụ ngân hàng tư nhân”, hay quản lý tài sản cho các cá nhân. Họ quản lý 35% của tất cả các quỹ tư nhân và quỹ từ thiện nước ngoài. Nghiệp vụ ngân hàng tư nhân cung cấp hơn 1/3 các lợi nhuận của UBS và Credit Suisse. Một số ngân hàng nước ngoài, bao gồm Deutsche Bank và Barclays, đã biến Geneva thành trung tâm của các hoạt động ngân hàng tư nhân của họ.

Ngân hàng bang Thụy Sĩ có 24 ngân hàng bang, do các bang riêng rẽ làm chủ hoặc toàn bộ hoặc với một tỷ lệ góp vốn chiếm đa số. Họ vận hành chủ yếu tại các bang địa phương, nhưng được liên kết với nhau trên toàn quốc trong Nhóm các ngân hàng bang. Các ngân hàng bang chiếm gần một phần ba trong kinh doanh ngân hàng tại Thụy Sĩ.

Các ngân hàng hợp tác Thụy Sĩ cũng có một mạng lưới các ngân hàng hợp tác, mạng Raiffeisen, với 537 chi nhánh chủ yếu tại các thành phố và làng nhỏ hơn. Mỗi chi nhánh được tự trị với các thành viên của nó tham gia vào việc ra quyết định và chịu trách nhiệm chung về của cải của chi nhánh họ.

Du lịch Du lịch là một nguồn thu nhập quan trọng. Các khách du lịch từ nước ngoài chi tiêu 13,1 tỉ franc tại Thụy Sĩ trong năm 2004, và khách du lịch nội địa khoảng 9,7 tỉ.

Các số liệu ban hành bởi WTO xếp hạng Thụy Sĩ thứ 15 trong số các điểm đến trên thế giới về kiếm tiền từ du lịch năm 2005, và thứ 14 về số lượng khách du lịch, ước tính khoảng 10,5 triệu.

Các khách du lịch từ nước ngoài chiếm khoảng ba phần trăm GDP của Thụy Sĩ năm 2004. Du lịch là nguồn thu quan trọng thứ ba trong thu nhập xuất khẩu, sau ngành công nghiệp kim loại và máy móc và ngành công nghiệp hóa chất.

Bảo hiểm Người Thụy Sĩ chi tiêu rất nhiều tiền cho bảo hiểm. Một vài là bắt buộc – như các đóng góp hưu trí quốc gia, quỹ hưu trí và bảo hiểm thất nghiệp, được khấu trừ tại nguồn từ lương, và bảo hiểm sức khỏe mà mọi cư dân phải tự thu xếp cho cá nhân. Chủ nhà nói chung phải mua bảo hiểm trách nhiệm cá nhân như là một điều kiện của việc cho thuê. Nhìn toàn bộ trong năm 2004, một gia đình Thụy Sĩ trung bình tiêu trên 22% ngân sách gia đình vào bảo hiểm. Người Thụy Sĩ là những người đứng đầu thế giới về chi tiêu cho bảo hiểm cá nhân.

Mặc dù vậy, các công ty bảo hiểm kiếm hơn nửa số tiền ở nước ngoài. Thụy Sĩ là nhà xuất khẩu bảo hiểm hàng đầu Châu Âu. Tái bảo hiểm (bảo hiểm cho các nhà bảo hiểm), cũng là một dịch vụ quan trọng, với nhiều hoạt động kinh doanh ở nước ngoài.

Các công ty thương mại Thụy Sĩ là nhà của một số các công ty thương mại quốc tế lớn, các công ty có hoạt động kinh doanh bao gồm mua các hàng hóa và bán chúng cho các bên thứ ba. Các hàng hóa, chủ yếu là ngũ cốc, đường, vải bông, dầu và khí, không bao giờ đi vào Thụy Sĩ. Các công ty này không được niêm yết trên thị trƣờng chứng khoán.

Các công ty thương mại thường có những đóng góp quan trọng đối với nền kinh tế địa phương, cung cấp việc làm và nộp thuế.

Nhiều công ty thương mại đang chịu áp lực trong những năm gần đây. Cuộc cách mạng trong công nghệ thông tin cuối thế kỷ 20 làm cho thương mại trở nên minh bạch hơn. Thậm chí những nhà nông nhỏ có thể tìm kiếm giá thị trường thế giới cho vụ thu hoạch của họ, và người mua ngày càng thích tiếp cận trực tiếp với các nhà sản xuất.

Các nguồn nhân lực Trong những năm gần đây, Thụy Sĩ đang trở thành một trung tâm về quản lý các nguồn nhân sự. Hãng tuyển dụng và cung cấp nhân sự hàng đầu thế giới, Adecco, có trụ sở tại Thụy Sĩ, trong khi một số công ty đã chuyển các dịch vụ quản lý nhân viên của họ tới Geneva, hoặc sử dụng các dịch vụ của các văn phòng tư vấn đặt tại Geneva.

Vận chuyển hàng hóa bằng đường thủy và hậu cần 4% của Tổng sản phẩm quốc nội của Thụy Sĩ đến từ khu vực vận chuyển hàng hóa bằng đường thủy và hậu cần. Riêng khu vực này sử dụng khoảng 130.000 người.

Vận chuyển hàng hóa đường thủy Ngạc nhiên rằng là một đất nước bao bọc bởi đất, Thụy Sĩ có một đội tàu chở hàng, với khoảng 30 chiếc vận chuyển hàng hóa đủ mọi thể loại ngoại trừ vũ khí, hoạt động theo hợp đồng ở bất kỳ đâu trên thế giới. Cảng đăng ký của họ tại Basel. Đội tàu – hiện đại nhất trên thế giới – chiếm khoảng 0,1% khối lượng chuyên chở toàn thế giới.

Hậu cần Với sự gia tăng toàn cầu hóa vận tải hiệu quả đang trở nên ngày càng quan trọng. Thụy Sĩ là nhà của hai trong số các công ty hậu cần lớn trên thế giới Panalpina và Kuehne và Nagel cũng nhƣ vô số các công ty nhỏ. Basel là trung tâm của khu vực này. Thụy Sĩ là một trong ít quốc gia trên thế giới đào tạo các chuyên gia cho ngành công nghiệp hậu cần, thay vì trông chờ họ học tập trong công việc thực tế.

Nông nghiệp Nông nghiệp cũng là một phần quan trọng của nền kinh tế. Nhưng sản lượng của những người nông dân Thụy Sĩ không đủ đáp ứng nhu cầu của tất cả mọi người, bởi vậy Thụy Sĩ phải dựa vào hàng hóa nhập khẩu từ các nước khác. Số lượng các trang trại nơi mà nông nghiệp là nguồn thu nhập chính tiếp tục giảm. Sự gia tăng khoảng cách thu nhập giữa công nghiệp và nông nghiệp đang không khuyến khích những người trẻ tuổi đi vào lĩnh vực nông nghiệp.

Trong những năm gần đây các thay đổi trong xã hội đã tạo ra một vấn đề khác đối với những người nông dân: họ ngày càng khó tìm vợ hơn. Phụ nữ ngày nay có nhiều cơ hội để đạt được các bằng cấp hơn và mở ra những hình thức công việc khác cho họ. Bất chấp thực tế rằng công nghệ hiện đại đã giúp loại bỏ một số việc lao động cực nhọc khỏi ngành nông nghiệp, nhiều phụ nữ không sẵn lòng với sự cách ly ở nông thôn. Không có vợ cũng có nghĩa là không có trẻ con để thừa kế trang trại.

Năng lượng Là một quốc gia nhỏ nằm giữa Châu Âu, chính sách năng lượng của Thụy Sĩ được liên kết với chính sách của các nước láng giềng. Thụy Sĩ là một phần của lưới điện Tây Âu. Vào mùa hè Thụy Sĩ có thể xuất khẩu điện năng, nhưng vào mùa đông nói chung là phải nhập khẩu điện. Năm 2005 lần đầu tiên Thụy Sĩ nhập khẩu nhiều hơn xuất khẩu. Hai nguyên tắc chủ yếu của chính sách năng lượng Thụy Sĩ là xúc tiến sử dụng các nguồn năng lượng có thể tái sinh và khuyến khích tính hiệu quả.

Vận tải Vận chuyển quá cảnh: Thụy Sĩ nằm trên còn đường nối miền bắc và miền nam Châu Âu, nhưng dãy núi Alps gây khó khăn cho việc quá cảnh cho tới khi các hầm xuyên núi được xây dựng. Đường hầm xe lửa Gotthard, dài 15 km, (được xây dựng từ hơn 100 năm trƣớc. Hầm đường bộ Gotthard, được mở năm 1980, đã từng là đường hầm dài nhất trên thế giới 16,5 km cho tới khi đường hầm Laerdal của Na-uy (24,5 km) được mở tháng 11/2000.

Vị trí như là một đất nước quá cảnh của Thụy Sĩ giúp cho lượng vận chuyển hàng hóa gia tăng chưa từng thấy. Khi Châu Âu tiến lại gần nhau hơn, biên giới không còn là một rào cản thương mại. Kết quả là mạng lưới đường bộ phải chịu áp lực nặng, và hình thành những đoàn xe khổng lồ nối đuôi nhau, đặc biệt trên tuyến đường Gotthard.

Đường sá và di chuyển nội địa: Đất nước được bao phủ bởi một mạng lưới đường bộ dày đặc, mặc dù địa hình tạo ra nhiều khó khăn. Các đèo và núi phải được vượt qua và các cây cầu, các đường hầm phải được xây dựng. Rất nhiều tiền được đầu tư xây dựng đường xá và duy trì tiêu chuẩn cao. Năm 2005 Thụy Sĩ có 1.756 km đường xe cơ giới, tương đương với trên 42 km trên 1000 km2. Mạng lưới dày đặc nhất ở Châu Âu nằm ở Hà Lan, với 57,5 km.

Sở hữu xe hơi đang gia tăng: năm 2006 cứ 1000 người có 516 xe cá nhân, cao hơn nhiều mức trung bình của Châu Âu. (So với trên 800 ở Mỹ). Số liệu phát hành năm 2006 cho thấy xe tư nhân chiếm hai phần ba số kilomet chở hành khách. Lái xe không nhất thiết có nghĩa là sở hữu xe. Hội hợp tác xe lưu động, ra đời năm 1997, đã tỏ ra rất phổ biến: họ sở hữu xe các loại ở tất cả các thành phố, và các thành viên có thể đặt một chiếc khi họ cần. Kế hoạch này đã thành công tại Thụy Sĩ hơn tại bất cứ quốc gia nào.

Nhưng người Thụy Sĩ thậm chí có thể đi đây đó mà không cần lái xe. Các xe buýt trạm nổi tiếng của Thụy Sĩ là một phần quan trọng của hệ thống vận tải công cộng, với một mạng lưới 10.363 km. Các công ty xe buýt tư nhân bổ sung một mạng lưới 5.200 km. Các xe buýt liên kết với giờ đến và xuất phát của tàu hỏa, và phục vụ các ngôi làng ở vùng xa, thậm chí đôi khi chúng chỉ chở duy nhất một hành khách. Các dịch vụ tàu thuyền theo lịch trình hoạt động trên nhiều hồ và sông. Trong khi hầu hết hành khách là khách du lịch, có một tuyến rất đông khách qua lại thường xuyên trên hồ Geneva nối giữa Evian tại Pháp và Lausanne tại Thụy Sĩ. Và có một tuyến phà chở ô tô nổi tiếng giữa Thụy Sĩ và Đức trên hồ Constance.

Đường sắt Mạng lưới tàu hỏa rất dày đặc: trung bình 122km đường ray trên 1000 km2. So sánh với mức trung bình của Châu Âu là 46km/1000km2.

Bất chấp các núi và đèo, đường sắt là một hình mẫu của sự chính xác và đúng giờ. Đường sắt Liên bang Thụy Sĩ (SBB) vận chuyển khoảng 285 triệu hành khách và khoảng 60 triệu tấn hàng hóa năm 2006. Tổng chiều dài của mạng lưới SBB là 3.163 km (1.965 dặm) – và người Thụy Sĩ tiếp tục xây dựng, trong xu hướng chung là từ bỏ các ranh giới.

Ngoài SBB, Thụy Sĩ có một số đường sắt tư nhân, những người vận hành một mạng lưới tổng cộng trên 2.000km. Năm 2003 họ vận chuyển khoảng 169 triệu hành khách. Cũng có 150 km đường sắt trên núi (đường sắt răng cưa và đường sắt leo núi

có dây cáp kéo các toa)

Các tàu hỏa được phối hợp nhịp nhàng với các loại hình vận chuyển khác – xe buýt và tàu thuyền.

Hàng không Sân bay chính của Thụy Sĩ nằm tại Kloten, ngay bên ngoài Zurich. Sân bay được vận hành bởi công ty tư nhân Unique. Cũng có các sân bay chính liền kề với Geneva (Cointrin) và Basel (Euroairport), sân bay được chia với thành phố thuộc Pháp ở Mulhouse và thành phố của Đức ở Freiburg. Cả hai được xây một phần trên lãnh thổ Pháp. Bern và Lugano có các sân bay nhỏ hơn từ đó các chuyến bay có thể bay tới một số các thành phố Châu Âu. Thêm vào đó có một số các sân bay dân sự nhỏ khắp Thụy Sĩ. Sân bay ở Samedan, gần St. Moritz tại bang Graubunden, là sân bay cao nhất Châu Âu, ở độ cao 1.707 mét (5.600 feet) trên mực nước biển. Kloten không chỉ là sân bay hành khách lớn nhất, nó cũng xử lý 3/4 lượng hàng hóa vận chuyển theo đường hàng không của quốc gia.

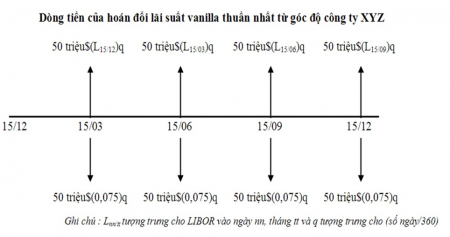

Ngân hàng trung ương Thụy Sĩ The Swiss National Bank (SNB)- Ngân hàng trung ương Thụy Sỹ là một ngân hàng độc lập. Các quyết định chính sách tiền tệ của nó được thông qua bởi một Ủy ban gồm chỉ có ba thành viên là thống đốc, phó thống đốc và một thành viên khác. Chính sách tiền tệ của SNB được xem xét ít nhất mỗi quý một lần, nhưng điểm đặc biệt là các quyết định,báo cáo, phát biểu có thể được đưa ra bất cứ lúc nào họ muốn. Thí dụ gần đây nhất là vụ việc SNB phá trần tỉ giá 1.2000 với đồng EUR. Sự kiện này đương nhiên trở thành một trong những cú sock lớn nhất cho thị trường tài chính thế giới khi chỉ trong vòng 30 phút sau công bố những cặp tiền liên quan đến đồng CHF đều chạy chừng 2000 đến 4000 pips. Không giống với hầu hết các ngân hàng trung ương khác trên thế giới thiết lập một mục tiêu lãi suất cố định, SNB thiết lập một biên độ lãi suất dựa trên loại lãi suất Libor kỳ hạn 3 tháng.

Mục tiêu chính sách tiền tệ dài hạn của SNB hiện tại là duy trì mức lạm phát trong dài hạn dưới 2%/năm. Khi lạm phát vượt quá mức mục tiêu này SNB sẽ tiến tới quá trình thắt chặt tiền tệ và khi lạm phát quá thấp dưới ngưỡng này họ cũng sẵn sàng cho các động thái lới lỏng.

Đặc điểm chính của đồng CHF Là một trong những loại tài sản trú ẩn trong các thời kỳ bất ổn chính trị Thật sự mà nói thì nền kinh tế Thụy Sĩ không có gì đáng kể ngoài một vài món đồ hiệu mắc tiền. Thụy Sĩ thật sự nổi tiếng bởi đây là cái túi tiền chung của các nhà tư bản tài phiệt. Những người siêu giàu, siêu quyền lực, những người gây ra sóng gió, bất ổn trên thế giới đều gởi tiền tại đây. Cũng chính vì lẽ này mà trải qua hai cuộc thế chiến, quốc gia này vẫn bình yên không một tiếng súng bất chấp vị trí địa lý của nó nằm giữa lòng chiến tranh. Đặc điểm này đương nhiên biến đồng CHF thành một loại tài sản an toàn nhất ( có lẽ chỉ sau GOLD) trong các thời kỳ bạo loạn địa chính trị. Biểu đồ dƣới đây cho thấy mối tƣơng quan chặt chẽ giữ Gold và đồng Swiss Franc:

Hình 1: Tương quan chặt chẽ giữa Gold và Swiss Franc

Cùng với Yên Nhật, CHF là đồng tiền vay mượn chính trong các thời kỳ Carry trade

Là đồng tiền thường chịu tác động của hoạt động can thiệt tỉ giá (bank intervention)

Bank intervention (BI) là hành động trong đó một hay nhiều các ngân hàng trung ương trực tiếp ra tay mua bán trên thị trƣờng tiền tệ để can thiệp vào tỉ giá. SNB cùng với BOJ là hai ngân hàng thường xuyên thực hiện hành động can thiệp trực tiếp vào tỉ giá nhất. Đây cũng chính một trong những rủi ro lớn nhất khi giao dịch đồng tiền này. Bởi vì Bank intervention là hành động được tiến hành bí mật, bất ngờ. Không giống với các tin tức kinh tế thông thường được lên lịch công bố rõ ràng, khi BI xảy ra thị trường sẽ đảo chiều ngay lập tức mà traders không thể tìm được lý do giải thích nào.