FXCE Official

Moderator

-

FXCE Official

Bài viết được thành viên Đào Quốc Bình thuộc FXCE Crypto biên tập từ "Marty McFly goes DeFi: An Overview of Decentralized Futures Exchanges" của Dustin Teander với mục đích cung cấp thông tin và phi lợi nhuận. Chúng tôi không khuyến nghị đầu tư và không chịu trách nhiệm cho các quyết định đầu tư liên quan đến nội dung bài dịch.

Hoạt động kinh doanh lớn nhất trong DeFi hiện nay là sàn giao dịch phi tập trung (decentralized exchange). Cụ thể, sàn giao dịch tokens thực tế là trao đổi sở hữu token trên protocols như Uniswap và Sushiswap. Nói theo dân tài chính, đây được gọi là giao dịch ‘giao ngay-spot’.

Mọi người thường tin rằng doanh nghiệp lớn nhất trong các sàn giao dịch phi tập trung và các sàn giao dịch tập trung (CEX) sẽ có liên quan với nhau. Tuy nhiên, về khối lượng giao dịch, giao dịch spot trên CEX thực tế nhỏ hơn 10% đến 20% so với mảng kinh doanh lớn nhất — giao dịch hợp đồng tương lai (futures trading).

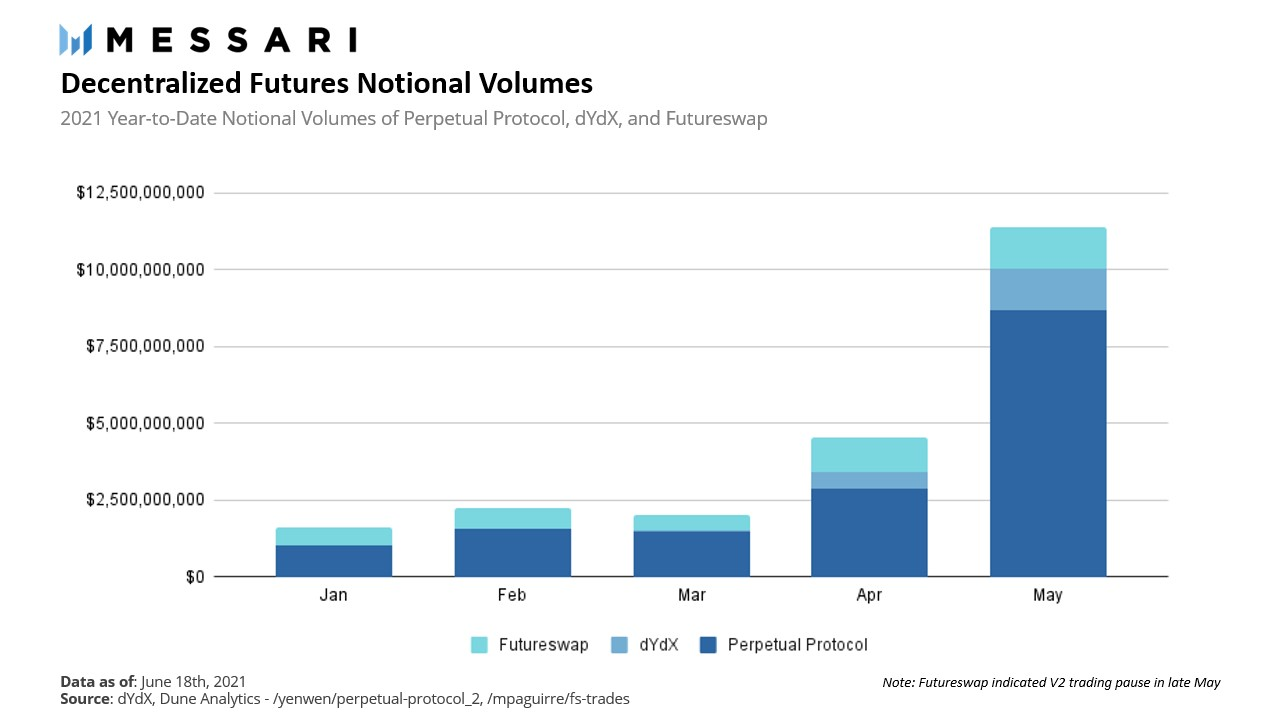

Các thị trường giao ngay CEX đã đạt khối lượng giao dịch 2,3 nghìn tỷ USD trong tháng 5 so với khối lượng 160 tỷ USD được thực hiện trên DEXs giao ngay. DEX chiếm khoảng 6,5% thị phần khối lượng giao dịch. Thị trường tương lai—sản phẩm có khối lượng giao dịch lớn nhất trên CEXs—đó là một câu chuyện khác. 2,6 nghìn tỷ USD hợp đồng tương lai đã được giao dịch trên CEX vào tháng Năm so với vỏn vẹn 10,7 tỷ USD được giao dịch trên thị trường tương lai phi tập trung (decentralized futures markets). Chỉ có 0,4% thị phần khối lượng giao dịch cho các nền tảng phi tập trung. CEX chiếm hơn 110% khối lượng giao ngay trên thị trường tương lai trong khi các đối tác phi tập trung khác chỉ chiếm 6%—Điều gì đã mang lại sự khác biệt này?

Tại sao có sự chênh lệch này? Động lực thị trường nào quan trọng và điều gì đang làm thay đổi bên trong những động lực đó? Những protocol nào đang dẫn dắt thị trường và nguyên nhân do đâu.

Tại sao có Giao dịch Giao ngay (Spot) > Giao dịch Phái sinh (Derivatives) trong DeFi

Tại sao có Giao dịch Giao ngay (Spot) > Giao dịch Phái sinh (Derivatives) trong DeFi

Spot exchanges (giao dịch giao ngay) trong DeFi đang dẫn đầu cũng hợp lý vì ba lý do chính. Đầu tiên là DeFi phát triển trên Ethereum, nơi xử lý giao dịch chậm trễ và chi phí cao khiến việc vận hành thị trường tương lai phi tập trung không khả thi như base layer. Thứ hai là các physical tokens có thêm tiện ích và do đó có giá trị trong DeFi so với việc được lưu trữ đơn giản trên một sàn giao dịch tập trung. Token được sử dụng cho nhiều việc bao gồm cung cấp thanh khoản, yield farming, quản trị (governance), staking, vay tài sản thế chấp và hơn thế nữa. Để nhận được những token này, bạn cần phải swap (hoán đổi) chúng trên các sàn giao dịch giao ngay phi tập trung. Các vị thế hợp đồng vĩnh cửu hiện không thể kết hợp hoặc sử dụng token trong hệ sinh thái DeFi như các token cơ bản và do đó kém lợi thế hơn so với các thị trường vĩnh cửu tương tự trên CEXs.

Lý do thứ ba là các nền tảng hợp đồng vĩnh cửu phi tập trung thiếu độ sâu/quy mô thị trường (thanh khoản kém). Chỉ có 1 lượng nhỏ thanh khoản để giao dịch đối kháng trên các protocol này ở trạng thái hiện tại. Bản thân các protocol cũng không có đủ quy mô quỹ bảo hiểm để hỗ trợ giao dịch quy mô lớn được thấy trên các nền tảng tập trung vào thời điểm hiện tại. Tất nhiên, đây là những vấn đề được giải quyết theo thời gian khi tính thanh khoản và hoạt động giao dịch chuyển sang các thị trường này.

Các động lực chính để chấp nhận thị trường tương lai phi tập trung (decentralized futures markets) là giao dịch nhanh hơn/rẻ hơn, tính thanh khoản cao, độ sâu của thị trường. Khi các đối thủ cạnh tranh như Ethereum L2s, sidechains và L1 xuất hiện và hoàn thiện, vấn đề mở rộng đang được giải quyết và đang mở ra một làn sóng giao dịch hợp đồng vĩnh cửu trên các nền tảng phi tập trung.

Đâu là những protocols top đầu?

Perpetual Protocol

Perpetual Protocol

Perpetual Protocol là thị trường tương lai phi tập trung hàng đầu. Nó hiện giao dịch ở hầu hết các thị trường và chiếm hơn 80% thị phần giao dịch hợp đồng tương lai phi tập trung. Perpetual Protocol được xây dựng bằng cách sử dụng chuỗi phụ side-chain XDAI của Ethereum cho giải pháp mở rộng quy mô. Giao dịch diễn ra trên công cụ tạo thị trường tự động ảo (vAMM) của protocol, cung cấp tính thanh khoản on-chain được đảm bảo với giá cả có thể dự đoán bởi constant product curves (đường cong cơ hội không đổi). Trên thực tế, vAMM cung cấp khả năng tạo nên giá/hình thành giá protocol trong khi tài sản thế chấp hỗ trợ vAMM được lưu trữ trong các hợp đồng thông minh vault (*).

(*) Vault: Contract Vault là một nền tảng được Blockchain hỗ trợ mà bất kỳ ai cũng có thể phát triển, sử dụng, bán lại, tùy chỉnh và sử dụng lại các hợp đồng hợp pháp.

dYdx

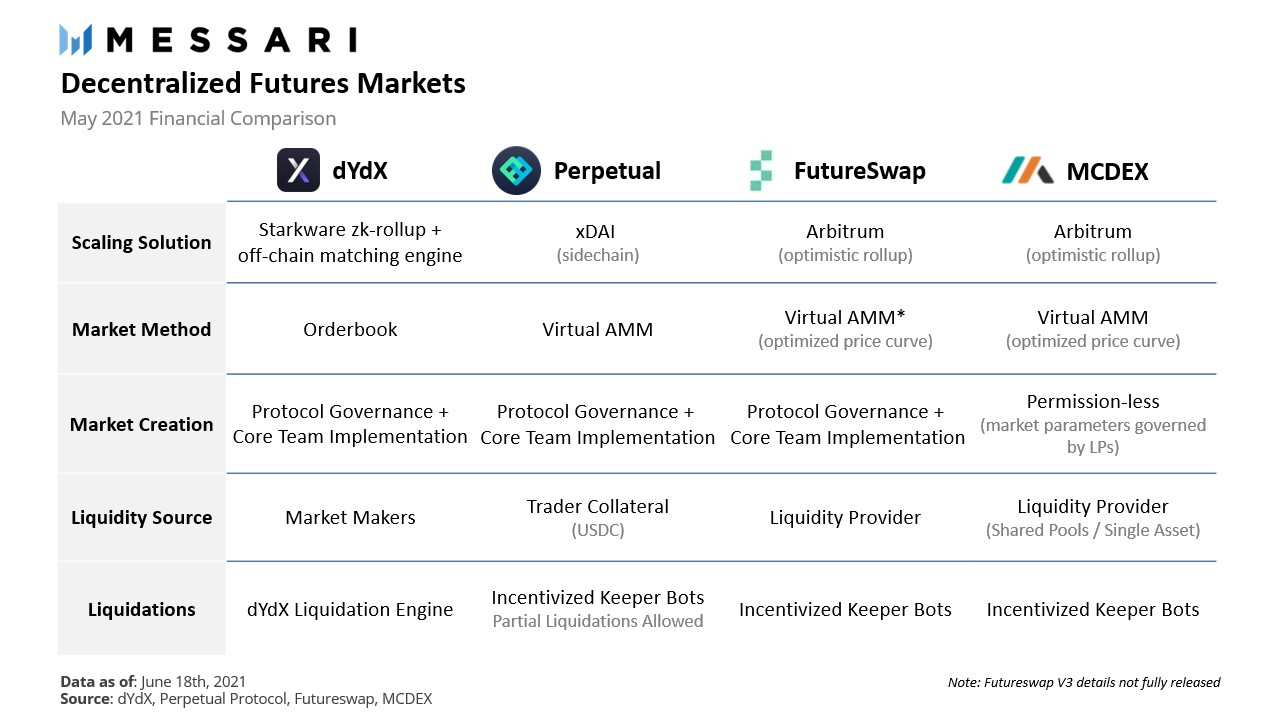

Vừa mới huy động được 65 triệu USD ở vòng gọi vốn Series C được dẫn dắt bởi Paradigm, dYdX là thị trường hợp đồng vĩnh cửu phi tập trung lớn thứ hai với hơn 12% thị phần khối lượng giao dịch. dYdX sử dụng phương pháp giao dịch sổ lệnh (order book trading method) và được xây dựng trên công cụ có khả năng mở rộng StarkEx của StarkWare, đây là giải pháp độc quyền zero-knowledge rollup (zk- rollup) dành cho Ethereum. Giải pháp là một mô hình cơ sở hạ tầng kết hợp sử dụng không lưu ký (non-custodial), thanh toán on-chain và một công cụ off-chain, có độ trễ thấp phù hợp với sổ lệnh (order book). dYdX hiện đang tiến tới phân quyền khi phát triển nền tảng của mình.

Futureswap

Trước khi tạm dừng giao dịch trên nền tảng V2 của mình vào đầu tháng Sáu,

Futureswap là thị trường giao dịch vĩnh viễn phi tập trung hàng đầu thứ ba vừa đạt hơn 11% thị phần khối lượng giao dịch. Protocol ban đầu được triển khai trên Ethereum Layer 1 nhưng gần đây đã công bố triển khai V3 trên Arbitrum. V3 đang nhắm đến mục tiêu testnet vào cuối tháng Sáu, và mainnet sau đó vào đầu tháng Bảy. V3 sẽ thiết kế lại AMM để hiệu quả hơn về vốn và đơn giản hóa việc cung cấp thanh khoản.

MCDEX

MCDEX là một nền tảng giao dịch vĩnh cửu dựa trên AMM hiện đang chạy trên testnet của Arbitrum (mạng thử nghiệm của Arbitrum) khi sớm chuẩn bị ra mắt công chúng. Không giống như các protocol giao dịch vĩnh viễn khác cung cấp các thị trường xác định, MCDEX cho phép người dùng tạo thị trường giao dịch của riêng họ. Mỗi thị trường có các thông số xác định như tỷ lệ ký quỹ (margin rate), sử dụng oracle và các thông số rủi ro AMM tuân theo sự kiểm soát quản trị của AMM LP.

Trong khi Perpetual Protocol, dYdX và Futureswap đã dẫn dắt giao dịch hợp đồng tương lai phi tập trung, sự cạnh tranh đang diễn ra khi các giải pháp Layer 2 cho Ethereum như Arbitrum và Optimism được xây dựng trực tuyến và hệ sinh thái DeFi phát triển trên Layer 1s nhanh hơn như Solana. Arbitrum, đã ra mắt vào đầu tháng này, có protocol mới sẵn sàng nhất trong MCDEX. DerivaDEX là một protocol khác cũng đang tìm cách để sớm tham gia vào lĩnh vực này.

Giải pháp thị trường

Nhìn chung, giao dịch được thực hiện theo một trong hai cách: order books (sổ lệnh) hoặc AMM. Mỗi protocol sử dụng một trong những phương pháp giao dịch này nhưng triển khai theo cách riêng nhằm nỗ lực tối đa hóa trải nghiệm của nhà giao dịch hoặc khả năng cạnh tranh trên thị trường protocol.

Perpetual Protocol

Perpetual Protocol thực hiện giao dịch trên AMM ảo hoặc vAMM. “Virtual - Ảo” nghĩa là không có tài sản thực trong chính AMM mà thay vào đó có tài sản thế chấp được lưu trữ dưới dạng hợp đồng thông minh vault riêng biệt, đóng vai trò là pool tài sản thế chấp đa nền tảng. Điều này cho phép đường cong định giá x*y=k của AMM hoạt động như cơ chế hình thành giá của protocol trong khi các nhà giao dịch nhận được lợi ích từ việc có một kho tài sản duy nhất (single source), single-asset vault để cung cấp tài sản thế chấp cho giao dịch trên tất cả 16 thị trường được cung cấp bởi Perpetual Protocol.

So với một order book (sổ lệnh), vAMM cho phép giao dịch với một mức giá đã biết, không cần đối tác (vAMM là đối tác mặc định) và không tính phí với taker (*). Ngoài ra, không có nhà cung cấp thanh khoản nào phải cung cấp thanh khoản trực tiếp cho AMM pool và do đó không mất phí tạm thời (ký quỹ) trong hệ thống. Các collateral vault sẽ luôn có đủ tài sản thế chấp để thanh toán cho tất cả các trader giao dịch đối kháng vAMM (giả sử tất cả các tài sản thế chấp dưới được thanh lý thành công trong trường hợp có biến động giá lớn). USDC, giống như nhiều perpetual trading protocols khác (protocol giao dịch vĩnh cửu), đóng vai trò là tài sản thế chấp ký quỹ duy nhất (single margin collateral) được cung cấp bởi các nhà giao dịch và được lưu trữ trong các collateral vault đảm bảo của protocol.

(*) Taker: Người sẵn sàng chấp nhận đặt một lệnh có thể được khớp ngay lập tức với một lệnh khác có sẵn trong Sổ lệnh.

Các khoản thanh toán tài trợ là một thành phần không thể thiếu của thị trường vĩnh cửu (perpetual markets) để khuyến khích giá tham chiếu (mark price (*)) trở thành giá chỉ số (index price (*)). Perpetual Protocol sử dụng cách tiếp cận truyền thống để thanh toán quỹ và thực hiện phương pháp tính toán các khoản thanh toán quỹ của FTX. Các khoản thanh toán được thực hiện hàng giờ và dựa trên quy mô vị thế và sự khác biệt tương đối giữa TWAP của giá chỉ số tài sản cơ bản và vĩnh viễn. Chainlink là oracle được sử dụng bởi protocol để cung cấp giá chỉ số (index price).

(*) Mark price: Giá tham chiếu, Giá niêm yết, Giá đánh dấu được tính từ chỉ số cơ bản, thường được tính là giá giao ngay chỉ số có trọng số của một tài sản trên nhiều sàn giao dịch, để tránh thao túng giá từ một sàn giao dịch duy nhất.

(*) Index price: Giá chỉ số, Giá đóng cửa, giá giao dịch cuối cùng của ba hoặc nhiều hơn các sàn giao dịch chính, để xử lý tình huống bất thường và kiểm soát biến động trong tình huống thông thường.

dYdX

Đối với các trader thích phương pháp giao dịch theo sổ đặt hàng (order book), dYdX chính là nơi để họ góp mặt trong thế giới phi tập trung. dYdX là protocol giao dịch vĩnh cửu nổi bật duy nhất sử dụng sổ lệnh truyền thống. USDC đóng vai trò là tài sản ký quỹ duy nhất được lưu trữ trong tài khoản ký quỹ chéo (cross-margined account). 15 thị trường có sẵn để giao dịch và các thị trường được thêm vào bởi nhóm protocol chủ chốt.

Dựa trên sổ lệnh, dYdX cung cấp cho các nhà giao dịch các loại lệnh nâng cao so với các nền tảng dựa trên AMM. Tất cả các lệnh thị trường (Market orders), lệnh chờ/lệnh giới hạn (limit orders), lệnh dừng lỗ (stop-loss orders) và lệnh trailing stop đều có sẵn ngoài các lệnh tùy chọn như Good-Till-Date, Fill hoặc Kill hoặc Post-Only. Các nhà tạo lập thị trường được yêu cầu cung cấp thanh khoản cho từng thị trường và có xu hướng làm như vậy bằng thuật toán thông qua giao diện API của dYdX.

Giống như các thị trường vĩnh cửu truyền thống, dYdX trả phí nắm giữ lệnh (funding rate) cho các giao dịch kém vị thế. Nguồn vốn được tính toán theo thuật toán dựa trên giá chỉ số và giá thị trường trung bình theo mẫu vĩnh cửu. Các khoản thanh toán này thuận lợi hơn nhờ vào protocol nhưng phải được trao đổi độc quyền giữa các nhà giao dịch (không phải chi trả cũng không được nhận từ sàn giao dịch).

Futureswap

Lần ra mắt V3 sắp tới của Futureswap sẽ có thiết kế lại bản AMM trước đó. AMM mới nhằm mục đích cải thiện đường cong giá truyền thống (traditional price curve) để tăng hiệu quả sử dụng vốn. Theo đội ngũ chủ chốt, giao dịch 1 triệu USD sẽ có tác động giá chỉ 0,5% với 100 triệu USD thanh khoản được cung cấp. USDC sẽ là tài sản ký quỹ duy nhất giúp đơn giản hóa đáng kể quá trình cung cấp thanh khoản cho AMM và cũng bảo vệ các LP khỏi mất mát tạm thời. V3 cũng nhằm mục đích cung cấp các lệnh giao dịch nâng cao hơn như ‘Fill or Kill’ hoặc cho phép các nhà giao dịch chọn biên độ giá (price bounds) khi đặt lệnh.

Việc thêm các thị trường giao dịch giờ đây sẽ do ban quản trị quyết định. Mạng Oracle phi tập trung mới được sử dụng bởi protocol đang được nâng cấp trong V3 để tăng khả năng mở rộng và khả năng hỗ trợ nhiều tài sản.

Khởi chạy phiên bản mới của protocol trên Arbitrum cho phép thực thi tốc độ cao mà còn là thành phần quan trọng có khả năng tổng hợp. Cho đến nay, các protocol giao dịch vĩnh cửu đã phải áp dụng các giải pháp mở rộng quy mô riêng biệt khi nó bị hạn chế khả năng tổng hợp trên DeFi. Việc ở trên Arbitrum sẽ cho phép các protocol khác xây dựng trên Futureswap.

MCDEX

Mặc dù chưa xuất hiện trên mainnet của Arbitrum, nhưng MCDEX đã công bố thông tin chi tiết về protocol hoán đổi vĩnh cửu (perpetual swap protocol) dựa trên AMM duy nhất của mình. Thiết kế AMM được cải tiến trên mô hình toán x*y=k cổ điển bằng cách sử dụng ký quỹ ảo và cung cấp tính thanh khoản cao hơn xung quanh giá chỉ số (index price) số bằng cách sử dụng hàm giá độc quyền. Bằng cách kết hợp giá chỉ số (index price) trực tiếp trong đường cong giá AMM (AMM price curve), thuật toán đường cong có thể theo dõi giá chỉ số và tập hợp tính thanh khoản xung quanh giá chỉ số (index price), dẫn đến hiệu quả sử dụng vốn cao hơn và giảm trượt giá cho các nhà giao dịch. Tuy nhiên, sự trượt giá được điều chỉnh động vì AMM có nhiều rủi ro hơn như một phương tiện giảm thiểu rủi ro protocol.

Tương tự như Futureswap V3, ký quỹ ảo trong AMM có nghĩa là LP chỉ cần cung cấp token ký quỹ để thêm thanh khoản. Tính thanh khoản được lưu trữ trong các pool có thể dành riêng cho từng thị trường giao dịch hoặc được chia sẻ trên nhiều thị trường để cải thiện hiệu quả sử dụng vốn. Duy nhất đối với MCDEX, mỗi thị trường giao dịch đều là permissionless (không cần cấp phép) và chịu sự điều chỉnh của LPs. Điều này có nghĩa là bất kỳ người dùng nào cũng có thể thiết lập thị trường giao dịch mới và xác định các thông số cho thị trường đó như tài sản cơ bản, các loại phí khác nhau, tỷ lệ ký quỹ, giá oracle được sử dụng, pool thanh khoản và quỹ bảo hiểm. Sau khi tạo, LPs có quyền kiểm soát quản trị đối với hầu hết các thông số thị trường được thiết lập từ khi khởi tạo.

Phí nắm giữ lệnh (funding rate) được áp dụng cho các giao dịch kém vị thế. Khi AMM thực hiện tất cả các giao dịch khác, phí nắm giữ lệnh luôn có lợi cho AMM. Đây là một trong những phần quan trọng của lợi nhuận cho LPs. LPs cũng thu được lợi nhuận từ phí giao dịch và chênh lệch giá (spreads). Do có sự chênh lệch giữa giá bid và giá ask cao nhất của AMM, khi các nhà giao dịch và nhà đầu tư chênh lệch giá giao dịch đối kháng trên AMM, chênh lệch này dẫn đến lợi nhuận cho AMM. Chênh lệch giá (spreads) được điều chỉnh động tùy thuộc vào rủi ro bởi AMM - vị thế rủi ro cao hơn dẫn đến chênh lệch (spreads) lớn hơn và lợi nhuận cho AMM cao hơn.

Kiểm soát rủi ro

Do sử dụng đòn bẩy của giao dịch vĩnh cửu, các nhà cung cấp protocol và thanh khoản có thể gặp rủi ro tài chính. Đặc biệt là trong trường hợp giá cả biến động nhanh chóng. Có một số protocol tùy chọn yêu cầu giảm thiểu rủi ro tiềm ẩn cũng như dừng protocol khi cần thiết. Một quỹ bảo hiểm giữ an toàn cho cả protocol là phương án quan trọng cuối cùng. Trước khi triển khai giải pháp cần thiết sau cùng, các protocol có thể thực hiện các hình thức kiểm soát rủi ro khác nhau dưới dạng phí, yêu cầu ký quỹ, giá xấu/spreads. Một hình thức kiểm soát rủi ro được phổ biến rộng rãi trong tất cả các thị trường giao dịch vĩnh cửu là phí nắm giữ lệnh (funding fee) dùng để khuyến khích các trader thực hiện các giao dịch kém vị thế.

Perpetual Protocol

Rủi ro cuối cùng được kiểm soát thông qua các thanh lý được thực thi bởi protocol. Đòn bẩy 10x là mức ký quỹ tối đa có sẵn trong các protocol vĩnh cữu và do đó, mức ký quỹ duy trì 6,25% là bắt buộc đối với tất cả các vị thế (positions). Miễn là tỷ lệ ký quỹ trên 2,5%, chỉ 25% vị thế sẽ được thanh lý. Phương pháp thanh lý từng phần này rất thuận lợi cho các nhà giao dịch. Để thực thi và giám sát việc thanh lý, các bot thanh lý được sử dụng. Để tạo động lực, 1,25% là phần thưởng danh nghĩa được trao cho người thanh lý (liquidator).

Ngoài giới hạn giao dịch dành riêng cho nhà giao dịch, protocol cũng sử dụng giới hạn lãi suất mở trên chính nó. Giới hạn lãi suất mở được giám sát bởi đội ngũ chủ chốt và được điều chỉnh cơ bản khi cần thiết.

Là một phương án dự phòng an toàn cho protocol, một quỹ bảo hiểm được đảm bảo bằng 50% của tất cả các khoản phí giao dịch được protocol nắm giữ. Quỹ bảo hiểm này đóng vai trò bảo lãnh cho các tổn thất giao dịch phát sinh bởi protocol.

dYdX

dYdX quản lý việc thanh lý bằng cách theo dõi tỷ lệ duy trì và các vị thế thanh lý thấp hơn mức yêu cầu ký quỹ tối thiểu cho thị trường. Tiền thu được từ việc thanh lý được trả lại trực tiếp vào quỹ bảo hiểm. Quỹ bảo hiểm hiện được điều hành và kiểm soát bởi đội ngũ chủ chốt.

Vì dYdX chạy trên sổ lệnh, không có AMM nào do protocol kiểm soát ở phía còn lại của giao dịch. Điều này làm giảm nhẹ một số lo ngại rủi ro đối với protocol nơi các protocol dựa trên AMM đã phải đưa ra mức chênh lệch (spreads), phí hoặc các cơ chế khác để bù đắp cho rủi ro phát sinh.

Một giải pháp mở rộng quy mô dựa trên zk-rollup hoàn tất các giao dịch đến Layer 1. Do đó, trong trường hợp xảy ra sự việc kéo dài, các nhà giao dịch có thể gọi vốn từ L1 và không phải tuân theo các giả định bảo mật bổ sung được kế thừa trong giải pháp chuỗi phụ side-chain.

Futureswap

V2 của Futureswap chủ yếu dựa vào phí nắm giữ lệnh linh động (dynamic funding rate) và các ưu đãi thanh lý để đảm bảo cho protocol. Các nhà thanh lý sẽ cảnh báo protocol về một sự kiện thanh lý (sẽ không tiếp quản giao dịch, giao dịch chỉ được đóng) và nhận được một khoản phí bồi thường bằng 30% tài sản thế chấp. Một khoản phí bổ sung 5% cũng sẽ được đánh giá để bù đắp cho protocol đã chấp nhận rủi ro. Phí nắm giữ lệnh linh động (dynamic funding rate), giống như hầu hết các nền tảng hoán đổi vĩnh cửu (perpetual swap platforms), tăng lên khi rủi ro áp dụng cho các LP tăng lên. Cho đến khi các thông tin chi tiết về V3 được công bố, cơ chế rủi ro của phiên bản sắp tới vẫn chưa được xác nhận.

(*) Funding rate: có thể hiểu là tỉ lệ phần trăm khoản thanh toán thường xuyên giữa bên vay và bên cho vay trên sàn sau một khoảng thời gian cố định. Funding rate thường thấy trên các sàn Margin, Futures và được xem như phí “nắm giữ” lệnh.

MCDEX

MCDEX cũng kiểm soát rủi ro thông qua việc thanh lý các vị thế nằm ngoài các thông số rủi ro của thị trường. Người quản lý (keeper) theo dõi tỷ lệ ký quỹ và có thể thanh lý cho pool LP hoặc đảm nhận vị thế. Khi người quản lý (keeper) đảm nhận vị thế, sẽ chịu rủi ro về vị thế chấp đồng thời nhận hình phạt thanh lý. Khi bị thanh lý cho LP pool, về mặt kỹ thuật, vị thế này sẽ do AMM đảm nhận và LP nhận hình phạt thanh lý. Trong trường hợp này, keeper được thưởng ‘keeper gas reward’.

Vì mỗi thị trường trong MCDEX có thể được tạo nên và điều chỉnh bởi những user của protocol, mỗi thị trường có các thông số rủi ro cụ thể và một quỹ bảo hiểm độc lập (isolated insurance fund). Các nhà khai thác (nhà tạo lập thị trường ban đầu) được khuyến khích tài trợ ban đầu vào quỹ bảo hiểm nhưng bất kỳ ai cũng có thể đóng góp cho quỹ. Khi việc thanh lý xảy ra, một tỷ lệ nhất định (dựa trên các thông số AMM) của khoản phạt thanh lý đã tính phí sẽ được chuyển vào quỹ bảo hiểm. Phần còn lại chuyển cho người thanh lý (AMM hoặc keeper). Mọi quỹ bảo hiểm đều có quy mô quỹ tối đa. Khi đạt đến kích thước tối đa này, quỹ mới được thêm vào sẽ được đưa vào nhóm thanh khoản của AMM. LP có thể tăng giới hạn trên thông qua quản trị, nhưng không thể giảm.

MCDEX chạy trên mô hình AMM có nghĩa là AMM đang thực hiện phía bên kia của giao dịch khi trader giao dịch. Do đó, các nhà cung cấp thanh khoản cho thị trường AMM phải chịu rủi ro của vị thế. MCDEX nhằm mục đích bù đắp rủi ro vị thế này trong chính mô hình định giá. Trong mô hình, mức trượt giá được điều chỉnh động tùy thuộc vào mức độ rủi ro của vị trí AMM. Rủi ro càng cao, trượt giá càng lớn. Tương tự cũng áp dụng theo hướng khác khi rủi ro giảm, trượt giá giảm. Ngoài ra, mức chênh lệch hoặc giá tốt nhất được điều chỉnh động khi rủi ro tăng lên. Điều này có thể mang lại doanh thu bổ sung cho LP trên thị trường.

Hình phạt rút tiền được tính đối với LPs loại bỏ vốn khỏi thị trường. Phí thay đổi tùy thuộc vào quy mô vị thế của AMM. Việc loại bỏ thanh khoản dẫn đến trượt giá và rủi ro nhiều hơn cho các LP còn lại. Phí bù đắp cho AMM đối với rủi ro bổ sung được áp dụng và không khuyến khích các LP mở các vị thế khi thị trường rủi ro.

Mô hình kinh doanh

Perpetual Protocol tính phí cố định 0,10% cho tất cả các giao dịch. Đây là một mô hình kinh doanh đơn giản và minh bạch. Các khoản phí kiếm được được chia 50/50 giữa quỹ bảo hiểm và PERP token stakers. Điều này đã dẫn đến hơn 4,3 triệu USD được phân phối cho stakers vào tháng Năm, đưa protocol vào nhóm dẫn đầu mang lại doanh thu cho người dùng.

dYdX vẫn chưa được phân cấp và do đó, nó đang giữ lại tất cả các khoản phí giao dịch được tính trên nền tảng. Giống như các nền tảng giao dịch tập trung, dYdX cung cấp cho các nhà giao dịch một cấu trúc phí theo cấp giảm dần dựa trên khối lượng giao dịch. Ngoài ra, các khoản phí sẽ khác nhau nếu các giao dịch được thực hiện với tư cách là nhà tạo lập thị trường hoặc người tham gia thị trường với các nhà tạo lập thị trường được hưởng lợi từ mức phí thấp hơn để khuyến khích việc hình thành thị trường lành mạnh. Nhìn lại 8 tuần giao dịch vừa qua, dYdX đã đạt thu nhập phí trung bình 0,11% dựa trên khối lượng giao dịch của nó.

Futureswap vẫn chưa đưa ra bất kỳ thay đổi nào đối với mô hình phí của nó trong V3. Lấy từ phiên bản V2, protocol kiếm được một khoản phí giao dịch cố định 0,10% đối với các giao dịch đã đóng và một khoản phí mở có thể thay đổi yêu cầu đối với số dư của các giao dịch. Một phần của tất cả các khoản phí mà Futureswap tạo ra sẽ chuyển đến một ngân quỹ được quản lý bởi những người nắm giữ FST. Futureswap sử dụng token dự trữ để khuyến khích các nhà giao dịch sử dụng nền tảng của nó và sẽ tiếp tục làm điều này trong V3.

MCDX có mô hình kinh doanh phức tạp nhất. Không là một protocol đơn giản. MCDEX DAO kiếm được 0,015% phí khối lượng giao dịch hàng ngày làm nguồn doanh thu chính của nó. Ngoài ra, DAO có khả năng điều hành thị trường với vai trò operator và kiếm các khoản phí liên quan điều chỉnh theotừng thị trường (mặc định là 0,005%). Protocol này nhằm mục đích cung cấp cho các nhà giao dịch phí giao dịch thấp hơn và thay vào đó tạo ra nhiều doanh thu hơn thông qua các cơ chế kiểm soát rủi ro khác nhau như mở rộng mức trượt giá và chênh lệch giá để mang lại lợi ích cho AMM.

Số liệu

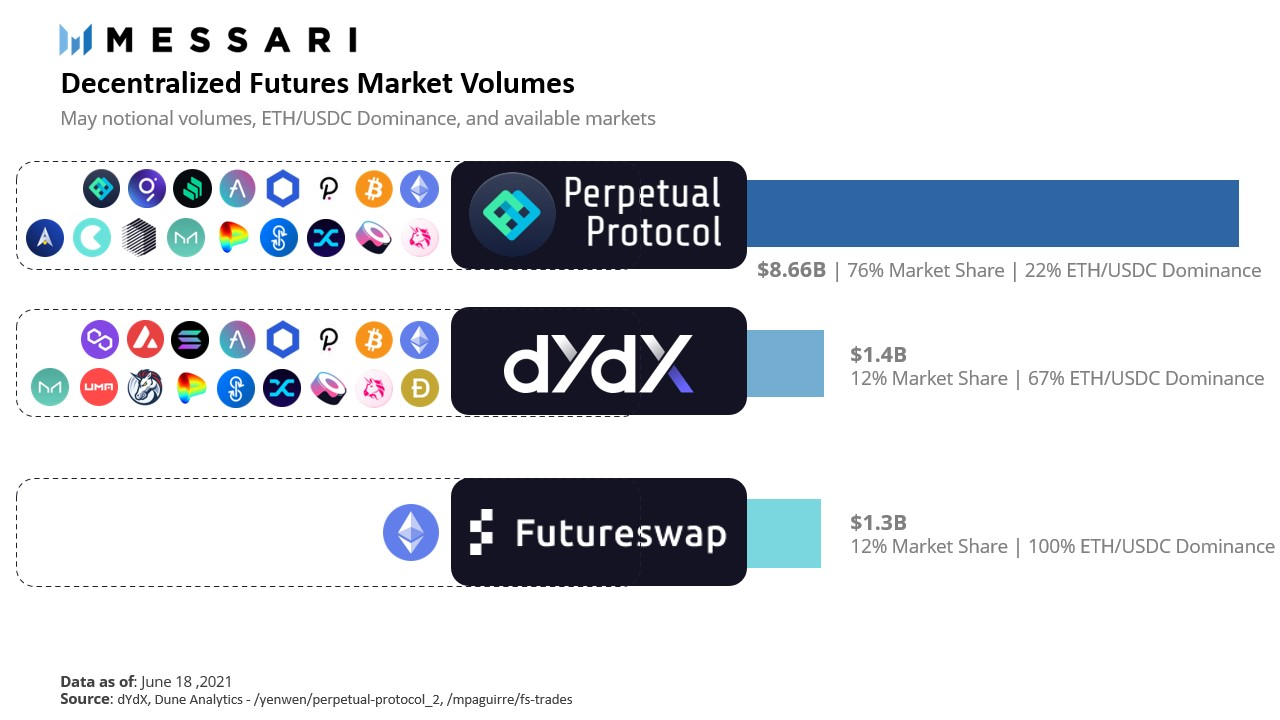

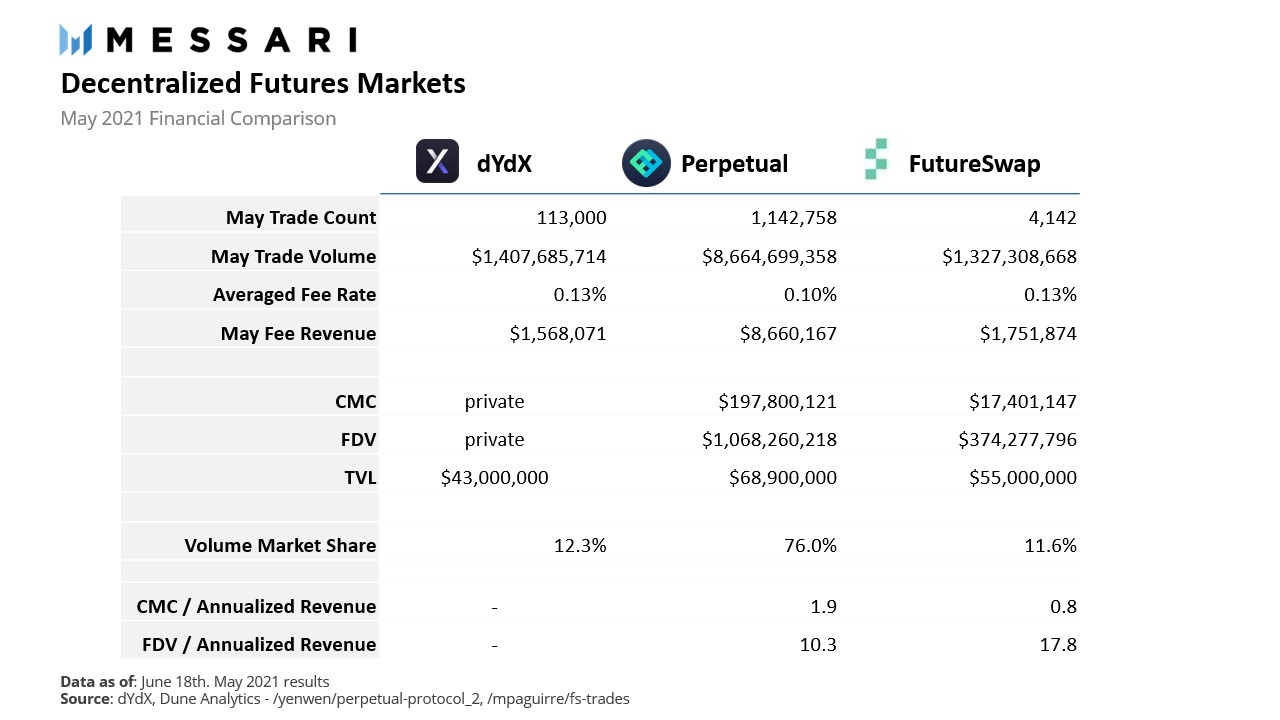

Perpetual Protocol hiện đang thống trị thị phần khối lượng giao dịch hợp đồng vĩnh cửu phi tập trung. 76% của tất cả các giao dịch vĩnh cửu phi tập trung được thực hiện trên protocol với hơn 8,6 tỷ USD được giao dịch. dYdX là protocol hàng đầu tiếp theo với khối lượng hơn 1,4 tỷ USD. Con số này chiếm 12% thị phần. Futureswap chiếm 12% thị phần còn lại với 1,3 tỷ USD trong khối lượng giao dịch tháng Năm. Cần lưu ý trong trường hợp của Futureswap rằng protocol bắt đầu thông báo cho các nhà giao dịch vào cuối tháng Năm về việc tạm dừng các ưu đãi và giao dịch trên nền tảng để chuẩn bị cho V3.

Lưu ý rằng Perpetual Protocol đã có thể thu được hơn 8,6 triệu USD phí vào tháng Năm. Điều này sẽ đưa protocol vào top 10 protocol kiếm được nhiều tiền nhất trong DeFi. Nó cũng trả lại 50% doanh thu cho các nhà sản xuất PERP, làm cho protocol này trở thành giao thức có lợi nhuận cao thứ ba trong DeFi về doanh thu kiếm được từ protocol (không bao gồm doanh thu từ phía cung cấp). dYdX ở vị trí thứ chín. Điều này sẽ không có gì ngạc nhiên khi các doanh nghiệp hàng đầu ở DeFi hiện là sàn giao dịch giao ngay DEX như Uniswap và Sushiswap — đây hiện là một mô hình kinh doanh sinh lợi.

Tuy nhiên, phần thú vị lại đến từ hiệu quả sử dụng vốn hoặc hiệu quả thu nhập. Perpetual Protocol, dYdX và số khác kiếm được doanh thu phí dựa trên giá trị danh nghĩa của giao dịch. Vì đòn bẩy có sẵn ở tất cả các thị trường vĩnh cửu, nên giá trị danh nghĩa có thể lên đến 10x—25x số tiền ký quỹ cần thiết để thực hiện giao dịch. Điều này có nghĩa là các perpetual swap protocols chỉ cần thu hút ít vốn hơn so với các sàn giao dịch giao ngay truyền thống để kiếm được một khoản lợi nhuận tương đương với phí thấp hơn.

Điều này được thấy rõ khi so sánh thu nhập phí với TVL cho các hợp đồng tương lai (futures exchanges) so với trao đổi giao ngay (spot exchanges) như Uniswap và Sushi. Theo dõi các số liệu của tháng Năm hàng năm, Perpetual Protocol với 60 triệu USD + TVL đang kiếm được 1,51 USD doanh thu hàng năm cho mỗi 1 USD của TVL. dYdX và Futureswap kiếm được 0,44 USD và 0,38 USD cho mỗi 1 USD TVL do khối lượng giao dịch thấp hơn so với TVL trên mỗi nền tảng. Tương tự, Uniswap kiếm được 0,72 USD doanh thu hàng năm trên mỗi TVL trong khi Sushi kiếm được 0,36 USD. Ngay cả với gần một phần ba tỷ lệ phí, các sàn giao dịch tương lai vẫn có thể kiếm được lợi nhuận tương đương, nếu không muốn nói là lợi nhuận lớn hơn từ vốn bị khóa trong protocol so với các sàn giao dịch giao ngay.

Từ góc độ định giá, các protocol công khai Perpetual Protocol và Futureswap được định giá phù hợp với các sàn giao dịch giao ngay DEX hiện tại là Sushiswap và Uniswap. Bám sát khối lượng giao dịch vào tháng Năm để giữ mọi thứ công bằng, Perpetual với 1,9 CMC / Doanh thu tháng Năm hàng năm đang giao dịch ở mức bội số tương ứng với Uniswap và Sushiswap, lần lượt là 2,3 và 1,5. Tuy nhiên, lưu ý rằng trên cơ sở FDV Perpetual Protocol và Futureswap hiện đang giao dịch với bội số cao hơn 2–5 lần so với cả Sushiswap và Uniswap.

Nhìn Về Phía Trước

Thị phần khối lượng giao dịch hiện tại của decentralized perpetuals so với centralized perpetual hiện đang ở mức 0,42%, chắc chắn vẫn có khả năng tăng trưởng. Tốc độ và chi phí thực hiện giao dịch là yếu tố cản trở việc áp dụng trên Ethereum nhưng không gian Layer 2 đang thay đổi nhanh chóng. MCDEX sẽ sớm ra mắt trên Arbitrum, Futureswap đang xoay quanh việc áp dụng L2, Perpetual Protocol sẵn sàng áp dụng các giải pháp L2 khác. Hiện trạng phát triển đang diễn ra nhanh chóng.

Thị trường tiền điện tử nổi tiếng với các nhà giao dịch thích đòn bẩy và các nền tảng phi tập trung là một thị trường dễ tiếp cận cho các nhà giao dịch. Đặc biệt là xem xét sự không chắc chắn về quy định trong các thị trường giao dịch đòn bẩy. Ngày càng có nhiều áp lực để đánh giá quy định của các nền tảng cung cấp các vị thế đòn bẩy cao như 100x, 150x. Nếu có áp lực pháp lý được áp dụng cho các thị trường này, các lựa chọn thay thế phi tập trung có thể là lợi ích khi các nhà giao dịch tìm kiếm các nền tảng có thể cung cấp các sản phẩm vĩnh cửu có đòn bẩy dựa trên triển vọng Layer 2 của kết quả thực hiện giao dịch.

Khi Layer 2 có thời gian để áp dụng lực kéo có ý nghĩa trong vòng 3 đến 6 tháng tới, sẽ có lợi khi đánh giá lại trạng thái của các thị trường giao dịch vĩnh cửu phi tập trung (decentralized perpetual trading markets). TAM hiện tại lớn hơn thị trường giao ngay (spot markets) và tạo ra cơ hội nắm bắt giá trị lớn cho các protocol có thể thu hút vốn và người dùng.

Tham gia thảo luận về Cryptocurrency tại nhóm FXCE Crypto.

Hoạt động kinh doanh lớn nhất trong DeFi hiện nay là sàn giao dịch phi tập trung (decentralized exchange). Cụ thể, sàn giao dịch tokens thực tế là trao đổi sở hữu token trên protocols như Uniswap và Sushiswap. Nói theo dân tài chính, đây được gọi là giao dịch ‘giao ngay-spot’.

Mọi người thường tin rằng doanh nghiệp lớn nhất trong các sàn giao dịch phi tập trung và các sàn giao dịch tập trung (CEX) sẽ có liên quan với nhau. Tuy nhiên, về khối lượng giao dịch, giao dịch spot trên CEX thực tế nhỏ hơn 10% đến 20% so với mảng kinh doanh lớn nhất — giao dịch hợp đồng tương lai (futures trading).

Các thị trường giao ngay CEX đã đạt khối lượng giao dịch 2,3 nghìn tỷ USD trong tháng 5 so với khối lượng 160 tỷ USD được thực hiện trên DEXs giao ngay. DEX chiếm khoảng 6,5% thị phần khối lượng giao dịch. Thị trường tương lai—sản phẩm có khối lượng giao dịch lớn nhất trên CEXs—đó là một câu chuyện khác. 2,6 nghìn tỷ USD hợp đồng tương lai đã được giao dịch trên CEX vào tháng Năm so với vỏn vẹn 10,7 tỷ USD được giao dịch trên thị trường tương lai phi tập trung (decentralized futures markets). Chỉ có 0,4% thị phần khối lượng giao dịch cho các nền tảng phi tập trung. CEX chiếm hơn 110% khối lượng giao ngay trên thị trường tương lai trong khi các đối tác phi tập trung khác chỉ chiếm 6%—Điều gì đã mang lại sự khác biệt này?

Tại sao có sự chênh lệch này? Động lực thị trường nào quan trọng và điều gì đang làm thay đổi bên trong những động lực đó? Những protocol nào đang dẫn dắt thị trường và nguyên nhân do đâu.

Spot exchanges (giao dịch giao ngay) trong DeFi đang dẫn đầu cũng hợp lý vì ba lý do chính. Đầu tiên là DeFi phát triển trên Ethereum, nơi xử lý giao dịch chậm trễ và chi phí cao khiến việc vận hành thị trường tương lai phi tập trung không khả thi như base layer. Thứ hai là các physical tokens có thêm tiện ích và do đó có giá trị trong DeFi so với việc được lưu trữ đơn giản trên một sàn giao dịch tập trung. Token được sử dụng cho nhiều việc bao gồm cung cấp thanh khoản, yield farming, quản trị (governance), staking, vay tài sản thế chấp và hơn thế nữa. Để nhận được những token này, bạn cần phải swap (hoán đổi) chúng trên các sàn giao dịch giao ngay phi tập trung. Các vị thế hợp đồng vĩnh cửu hiện không thể kết hợp hoặc sử dụng token trong hệ sinh thái DeFi như các token cơ bản và do đó kém lợi thế hơn so với các thị trường vĩnh cửu tương tự trên CEXs.

Lý do thứ ba là các nền tảng hợp đồng vĩnh cửu phi tập trung thiếu độ sâu/quy mô thị trường (thanh khoản kém). Chỉ có 1 lượng nhỏ thanh khoản để giao dịch đối kháng trên các protocol này ở trạng thái hiện tại. Bản thân các protocol cũng không có đủ quy mô quỹ bảo hiểm để hỗ trợ giao dịch quy mô lớn được thấy trên các nền tảng tập trung vào thời điểm hiện tại. Tất nhiên, đây là những vấn đề được giải quyết theo thời gian khi tính thanh khoản và hoạt động giao dịch chuyển sang các thị trường này.

Các động lực chính để chấp nhận thị trường tương lai phi tập trung (decentralized futures markets) là giao dịch nhanh hơn/rẻ hơn, tính thanh khoản cao, độ sâu của thị trường. Khi các đối thủ cạnh tranh như Ethereum L2s, sidechains và L1 xuất hiện và hoàn thiện, vấn đề mở rộng đang được giải quyết và đang mở ra một làn sóng giao dịch hợp đồng vĩnh cửu trên các nền tảng phi tập trung.

Đâu là những protocols top đầu?

Perpetual Protocol là thị trường tương lai phi tập trung hàng đầu. Nó hiện giao dịch ở hầu hết các thị trường và chiếm hơn 80% thị phần giao dịch hợp đồng tương lai phi tập trung. Perpetual Protocol được xây dựng bằng cách sử dụng chuỗi phụ side-chain XDAI của Ethereum cho giải pháp mở rộng quy mô. Giao dịch diễn ra trên công cụ tạo thị trường tự động ảo (vAMM) của protocol, cung cấp tính thanh khoản on-chain được đảm bảo với giá cả có thể dự đoán bởi constant product curves (đường cong cơ hội không đổi). Trên thực tế, vAMM cung cấp khả năng tạo nên giá/hình thành giá protocol trong khi tài sản thế chấp hỗ trợ vAMM được lưu trữ trong các hợp đồng thông minh vault (*).

(*) Vault: Contract Vault là một nền tảng được Blockchain hỗ trợ mà bất kỳ ai cũng có thể phát triển, sử dụng, bán lại, tùy chỉnh và sử dụng lại các hợp đồng hợp pháp.

dYdx

Vừa mới huy động được 65 triệu USD ở vòng gọi vốn Series C được dẫn dắt bởi Paradigm, dYdX là thị trường hợp đồng vĩnh cửu phi tập trung lớn thứ hai với hơn 12% thị phần khối lượng giao dịch. dYdX sử dụng phương pháp giao dịch sổ lệnh (order book trading method) và được xây dựng trên công cụ có khả năng mở rộng StarkEx của StarkWare, đây là giải pháp độc quyền zero-knowledge rollup (zk- rollup) dành cho Ethereum. Giải pháp là một mô hình cơ sở hạ tầng kết hợp sử dụng không lưu ký (non-custodial), thanh toán on-chain và một công cụ off-chain, có độ trễ thấp phù hợp với sổ lệnh (order book). dYdX hiện đang tiến tới phân quyền khi phát triển nền tảng của mình.

Futureswap

Trước khi tạm dừng giao dịch trên nền tảng V2 của mình vào đầu tháng Sáu,

Futureswap là thị trường giao dịch vĩnh viễn phi tập trung hàng đầu thứ ba vừa đạt hơn 11% thị phần khối lượng giao dịch. Protocol ban đầu được triển khai trên Ethereum Layer 1 nhưng gần đây đã công bố triển khai V3 trên Arbitrum. V3 đang nhắm đến mục tiêu testnet vào cuối tháng Sáu, và mainnet sau đó vào đầu tháng Bảy. V3 sẽ thiết kế lại AMM để hiệu quả hơn về vốn và đơn giản hóa việc cung cấp thanh khoản.

MCDEX

MCDEX là một nền tảng giao dịch vĩnh cửu dựa trên AMM hiện đang chạy trên testnet của Arbitrum (mạng thử nghiệm của Arbitrum) khi sớm chuẩn bị ra mắt công chúng. Không giống như các protocol giao dịch vĩnh viễn khác cung cấp các thị trường xác định, MCDEX cho phép người dùng tạo thị trường giao dịch của riêng họ. Mỗi thị trường có các thông số xác định như tỷ lệ ký quỹ (margin rate), sử dụng oracle và các thông số rủi ro AMM tuân theo sự kiểm soát quản trị của AMM LP.

Trong khi Perpetual Protocol, dYdX và Futureswap đã dẫn dắt giao dịch hợp đồng tương lai phi tập trung, sự cạnh tranh đang diễn ra khi các giải pháp Layer 2 cho Ethereum như Arbitrum và Optimism được xây dựng trực tuyến và hệ sinh thái DeFi phát triển trên Layer 1s nhanh hơn như Solana. Arbitrum, đã ra mắt vào đầu tháng này, có protocol mới sẵn sàng nhất trong MCDEX. DerivaDEX là một protocol khác cũng đang tìm cách để sớm tham gia vào lĩnh vực này.

Giải pháp thị trường

Nhìn chung, giao dịch được thực hiện theo một trong hai cách: order books (sổ lệnh) hoặc AMM. Mỗi protocol sử dụng một trong những phương pháp giao dịch này nhưng triển khai theo cách riêng nhằm nỗ lực tối đa hóa trải nghiệm của nhà giao dịch hoặc khả năng cạnh tranh trên thị trường protocol.

Perpetual Protocol

Perpetual Protocol thực hiện giao dịch trên AMM ảo hoặc vAMM. “Virtual - Ảo” nghĩa là không có tài sản thực trong chính AMM mà thay vào đó có tài sản thế chấp được lưu trữ dưới dạng hợp đồng thông minh vault riêng biệt, đóng vai trò là pool tài sản thế chấp đa nền tảng. Điều này cho phép đường cong định giá x*y=k của AMM hoạt động như cơ chế hình thành giá của protocol trong khi các nhà giao dịch nhận được lợi ích từ việc có một kho tài sản duy nhất (single source), single-asset vault để cung cấp tài sản thế chấp cho giao dịch trên tất cả 16 thị trường được cung cấp bởi Perpetual Protocol.

So với một order book (sổ lệnh), vAMM cho phép giao dịch với một mức giá đã biết, không cần đối tác (vAMM là đối tác mặc định) và không tính phí với taker (*). Ngoài ra, không có nhà cung cấp thanh khoản nào phải cung cấp thanh khoản trực tiếp cho AMM pool và do đó không mất phí tạm thời (ký quỹ) trong hệ thống. Các collateral vault sẽ luôn có đủ tài sản thế chấp để thanh toán cho tất cả các trader giao dịch đối kháng vAMM (giả sử tất cả các tài sản thế chấp dưới được thanh lý thành công trong trường hợp có biến động giá lớn). USDC, giống như nhiều perpetual trading protocols khác (protocol giao dịch vĩnh cửu), đóng vai trò là tài sản thế chấp ký quỹ duy nhất (single margin collateral) được cung cấp bởi các nhà giao dịch và được lưu trữ trong các collateral vault đảm bảo của protocol.

(*) Taker: Người sẵn sàng chấp nhận đặt một lệnh có thể được khớp ngay lập tức với một lệnh khác có sẵn trong Sổ lệnh.

Các khoản thanh toán tài trợ là một thành phần không thể thiếu của thị trường vĩnh cửu (perpetual markets) để khuyến khích giá tham chiếu (mark price (*)) trở thành giá chỉ số (index price (*)). Perpetual Protocol sử dụng cách tiếp cận truyền thống để thanh toán quỹ và thực hiện phương pháp tính toán các khoản thanh toán quỹ của FTX. Các khoản thanh toán được thực hiện hàng giờ và dựa trên quy mô vị thế và sự khác biệt tương đối giữa TWAP của giá chỉ số tài sản cơ bản và vĩnh viễn. Chainlink là oracle được sử dụng bởi protocol để cung cấp giá chỉ số (index price).

(*) Mark price: Giá tham chiếu, Giá niêm yết, Giá đánh dấu được tính từ chỉ số cơ bản, thường được tính là giá giao ngay chỉ số có trọng số của một tài sản trên nhiều sàn giao dịch, để tránh thao túng giá từ một sàn giao dịch duy nhất.

(*) Index price: Giá chỉ số, Giá đóng cửa, giá giao dịch cuối cùng của ba hoặc nhiều hơn các sàn giao dịch chính, để xử lý tình huống bất thường và kiểm soát biến động trong tình huống thông thường.

dYdX

Đối với các trader thích phương pháp giao dịch theo sổ đặt hàng (order book), dYdX chính là nơi để họ góp mặt trong thế giới phi tập trung. dYdX là protocol giao dịch vĩnh cửu nổi bật duy nhất sử dụng sổ lệnh truyền thống. USDC đóng vai trò là tài sản ký quỹ duy nhất được lưu trữ trong tài khoản ký quỹ chéo (cross-margined account). 15 thị trường có sẵn để giao dịch và các thị trường được thêm vào bởi nhóm protocol chủ chốt.

Dựa trên sổ lệnh, dYdX cung cấp cho các nhà giao dịch các loại lệnh nâng cao so với các nền tảng dựa trên AMM. Tất cả các lệnh thị trường (Market orders), lệnh chờ/lệnh giới hạn (limit orders), lệnh dừng lỗ (stop-loss orders) và lệnh trailing stop đều có sẵn ngoài các lệnh tùy chọn như Good-Till-Date, Fill hoặc Kill hoặc Post-Only. Các nhà tạo lập thị trường được yêu cầu cung cấp thanh khoản cho từng thị trường và có xu hướng làm như vậy bằng thuật toán thông qua giao diện API của dYdX.

Giống như các thị trường vĩnh cửu truyền thống, dYdX trả phí nắm giữ lệnh (funding rate) cho các giao dịch kém vị thế. Nguồn vốn được tính toán theo thuật toán dựa trên giá chỉ số và giá thị trường trung bình theo mẫu vĩnh cửu. Các khoản thanh toán này thuận lợi hơn nhờ vào protocol nhưng phải được trao đổi độc quyền giữa các nhà giao dịch (không phải chi trả cũng không được nhận từ sàn giao dịch).

Futureswap

Lần ra mắt V3 sắp tới của Futureswap sẽ có thiết kế lại bản AMM trước đó. AMM mới nhằm mục đích cải thiện đường cong giá truyền thống (traditional price curve) để tăng hiệu quả sử dụng vốn. Theo đội ngũ chủ chốt, giao dịch 1 triệu USD sẽ có tác động giá chỉ 0,5% với 100 triệu USD thanh khoản được cung cấp. USDC sẽ là tài sản ký quỹ duy nhất giúp đơn giản hóa đáng kể quá trình cung cấp thanh khoản cho AMM và cũng bảo vệ các LP khỏi mất mát tạm thời. V3 cũng nhằm mục đích cung cấp các lệnh giao dịch nâng cao hơn như ‘Fill or Kill’ hoặc cho phép các nhà giao dịch chọn biên độ giá (price bounds) khi đặt lệnh.

Việc thêm các thị trường giao dịch giờ đây sẽ do ban quản trị quyết định. Mạng Oracle phi tập trung mới được sử dụng bởi protocol đang được nâng cấp trong V3 để tăng khả năng mở rộng và khả năng hỗ trợ nhiều tài sản.

Khởi chạy phiên bản mới của protocol trên Arbitrum cho phép thực thi tốc độ cao mà còn là thành phần quan trọng có khả năng tổng hợp. Cho đến nay, các protocol giao dịch vĩnh cửu đã phải áp dụng các giải pháp mở rộng quy mô riêng biệt khi nó bị hạn chế khả năng tổng hợp trên DeFi. Việc ở trên Arbitrum sẽ cho phép các protocol khác xây dựng trên Futureswap.

MCDEX

Mặc dù chưa xuất hiện trên mainnet của Arbitrum, nhưng MCDEX đã công bố thông tin chi tiết về protocol hoán đổi vĩnh cửu (perpetual swap protocol) dựa trên AMM duy nhất của mình. Thiết kế AMM được cải tiến trên mô hình toán x*y=k cổ điển bằng cách sử dụng ký quỹ ảo và cung cấp tính thanh khoản cao hơn xung quanh giá chỉ số (index price) số bằng cách sử dụng hàm giá độc quyền. Bằng cách kết hợp giá chỉ số (index price) trực tiếp trong đường cong giá AMM (AMM price curve), thuật toán đường cong có thể theo dõi giá chỉ số và tập hợp tính thanh khoản xung quanh giá chỉ số (index price), dẫn đến hiệu quả sử dụng vốn cao hơn và giảm trượt giá cho các nhà giao dịch. Tuy nhiên, sự trượt giá được điều chỉnh động vì AMM có nhiều rủi ro hơn như một phương tiện giảm thiểu rủi ro protocol.

Tương tự như Futureswap V3, ký quỹ ảo trong AMM có nghĩa là LP chỉ cần cung cấp token ký quỹ để thêm thanh khoản. Tính thanh khoản được lưu trữ trong các pool có thể dành riêng cho từng thị trường giao dịch hoặc được chia sẻ trên nhiều thị trường để cải thiện hiệu quả sử dụng vốn. Duy nhất đối với MCDEX, mỗi thị trường giao dịch đều là permissionless (không cần cấp phép) và chịu sự điều chỉnh của LPs. Điều này có nghĩa là bất kỳ người dùng nào cũng có thể thiết lập thị trường giao dịch mới và xác định các thông số cho thị trường đó như tài sản cơ bản, các loại phí khác nhau, tỷ lệ ký quỹ, giá oracle được sử dụng, pool thanh khoản và quỹ bảo hiểm. Sau khi tạo, LPs có quyền kiểm soát quản trị đối với hầu hết các thông số thị trường được thiết lập từ khi khởi tạo.

Phí nắm giữ lệnh (funding rate) được áp dụng cho các giao dịch kém vị thế. Khi AMM thực hiện tất cả các giao dịch khác, phí nắm giữ lệnh luôn có lợi cho AMM. Đây là một trong những phần quan trọng của lợi nhuận cho LPs. LPs cũng thu được lợi nhuận từ phí giao dịch và chênh lệch giá (spreads). Do có sự chênh lệch giữa giá bid và giá ask cao nhất của AMM, khi các nhà giao dịch và nhà đầu tư chênh lệch giá giao dịch đối kháng trên AMM, chênh lệch này dẫn đến lợi nhuận cho AMM. Chênh lệch giá (spreads) được điều chỉnh động tùy thuộc vào rủi ro bởi AMM - vị thế rủi ro cao hơn dẫn đến chênh lệch (spreads) lớn hơn và lợi nhuận cho AMM cao hơn.

Kiểm soát rủi ro

Do sử dụng đòn bẩy của giao dịch vĩnh cửu, các nhà cung cấp protocol và thanh khoản có thể gặp rủi ro tài chính. Đặc biệt là trong trường hợp giá cả biến động nhanh chóng. Có một số protocol tùy chọn yêu cầu giảm thiểu rủi ro tiềm ẩn cũng như dừng protocol khi cần thiết. Một quỹ bảo hiểm giữ an toàn cho cả protocol là phương án quan trọng cuối cùng. Trước khi triển khai giải pháp cần thiết sau cùng, các protocol có thể thực hiện các hình thức kiểm soát rủi ro khác nhau dưới dạng phí, yêu cầu ký quỹ, giá xấu/spreads. Một hình thức kiểm soát rủi ro được phổ biến rộng rãi trong tất cả các thị trường giao dịch vĩnh cửu là phí nắm giữ lệnh (funding fee) dùng để khuyến khích các trader thực hiện các giao dịch kém vị thế.

Perpetual Protocol

Rủi ro cuối cùng được kiểm soát thông qua các thanh lý được thực thi bởi protocol. Đòn bẩy 10x là mức ký quỹ tối đa có sẵn trong các protocol vĩnh cữu và do đó, mức ký quỹ duy trì 6,25% là bắt buộc đối với tất cả các vị thế (positions). Miễn là tỷ lệ ký quỹ trên 2,5%, chỉ 25% vị thế sẽ được thanh lý. Phương pháp thanh lý từng phần này rất thuận lợi cho các nhà giao dịch. Để thực thi và giám sát việc thanh lý, các bot thanh lý được sử dụng. Để tạo động lực, 1,25% là phần thưởng danh nghĩa được trao cho người thanh lý (liquidator).

Ngoài giới hạn giao dịch dành riêng cho nhà giao dịch, protocol cũng sử dụng giới hạn lãi suất mở trên chính nó. Giới hạn lãi suất mở được giám sát bởi đội ngũ chủ chốt và được điều chỉnh cơ bản khi cần thiết.

Là một phương án dự phòng an toàn cho protocol, một quỹ bảo hiểm được đảm bảo bằng 50% của tất cả các khoản phí giao dịch được protocol nắm giữ. Quỹ bảo hiểm này đóng vai trò bảo lãnh cho các tổn thất giao dịch phát sinh bởi protocol.

dYdX

dYdX quản lý việc thanh lý bằng cách theo dõi tỷ lệ duy trì và các vị thế thanh lý thấp hơn mức yêu cầu ký quỹ tối thiểu cho thị trường. Tiền thu được từ việc thanh lý được trả lại trực tiếp vào quỹ bảo hiểm. Quỹ bảo hiểm hiện được điều hành và kiểm soát bởi đội ngũ chủ chốt.

Vì dYdX chạy trên sổ lệnh, không có AMM nào do protocol kiểm soát ở phía còn lại của giao dịch. Điều này làm giảm nhẹ một số lo ngại rủi ro đối với protocol nơi các protocol dựa trên AMM đã phải đưa ra mức chênh lệch (spreads), phí hoặc các cơ chế khác để bù đắp cho rủi ro phát sinh.

Một giải pháp mở rộng quy mô dựa trên zk-rollup hoàn tất các giao dịch đến Layer 1. Do đó, trong trường hợp xảy ra sự việc kéo dài, các nhà giao dịch có thể gọi vốn từ L1 và không phải tuân theo các giả định bảo mật bổ sung được kế thừa trong giải pháp chuỗi phụ side-chain.

Futureswap

V2 của Futureswap chủ yếu dựa vào phí nắm giữ lệnh linh động (dynamic funding rate) và các ưu đãi thanh lý để đảm bảo cho protocol. Các nhà thanh lý sẽ cảnh báo protocol về một sự kiện thanh lý (sẽ không tiếp quản giao dịch, giao dịch chỉ được đóng) và nhận được một khoản phí bồi thường bằng 30% tài sản thế chấp. Một khoản phí bổ sung 5% cũng sẽ được đánh giá để bù đắp cho protocol đã chấp nhận rủi ro. Phí nắm giữ lệnh linh động (dynamic funding rate), giống như hầu hết các nền tảng hoán đổi vĩnh cửu (perpetual swap platforms), tăng lên khi rủi ro áp dụng cho các LP tăng lên. Cho đến khi các thông tin chi tiết về V3 được công bố, cơ chế rủi ro của phiên bản sắp tới vẫn chưa được xác nhận.

(*) Funding rate: có thể hiểu là tỉ lệ phần trăm khoản thanh toán thường xuyên giữa bên vay và bên cho vay trên sàn sau một khoảng thời gian cố định. Funding rate thường thấy trên các sàn Margin, Futures và được xem như phí “nắm giữ” lệnh.

MCDEX

MCDEX cũng kiểm soát rủi ro thông qua việc thanh lý các vị thế nằm ngoài các thông số rủi ro của thị trường. Người quản lý (keeper) theo dõi tỷ lệ ký quỹ và có thể thanh lý cho pool LP hoặc đảm nhận vị thế. Khi người quản lý (keeper) đảm nhận vị thế, sẽ chịu rủi ro về vị thế chấp đồng thời nhận hình phạt thanh lý. Khi bị thanh lý cho LP pool, về mặt kỹ thuật, vị thế này sẽ do AMM đảm nhận và LP nhận hình phạt thanh lý. Trong trường hợp này, keeper được thưởng ‘keeper gas reward’.

Vì mỗi thị trường trong MCDEX có thể được tạo nên và điều chỉnh bởi những user của protocol, mỗi thị trường có các thông số rủi ro cụ thể và một quỹ bảo hiểm độc lập (isolated insurance fund). Các nhà khai thác (nhà tạo lập thị trường ban đầu) được khuyến khích tài trợ ban đầu vào quỹ bảo hiểm nhưng bất kỳ ai cũng có thể đóng góp cho quỹ. Khi việc thanh lý xảy ra, một tỷ lệ nhất định (dựa trên các thông số AMM) của khoản phạt thanh lý đã tính phí sẽ được chuyển vào quỹ bảo hiểm. Phần còn lại chuyển cho người thanh lý (AMM hoặc keeper). Mọi quỹ bảo hiểm đều có quy mô quỹ tối đa. Khi đạt đến kích thước tối đa này, quỹ mới được thêm vào sẽ được đưa vào nhóm thanh khoản của AMM. LP có thể tăng giới hạn trên thông qua quản trị, nhưng không thể giảm.

MCDEX chạy trên mô hình AMM có nghĩa là AMM đang thực hiện phía bên kia của giao dịch khi trader giao dịch. Do đó, các nhà cung cấp thanh khoản cho thị trường AMM phải chịu rủi ro của vị thế. MCDEX nhằm mục đích bù đắp rủi ro vị thế này trong chính mô hình định giá. Trong mô hình, mức trượt giá được điều chỉnh động tùy thuộc vào mức độ rủi ro của vị trí AMM. Rủi ro càng cao, trượt giá càng lớn. Tương tự cũng áp dụng theo hướng khác khi rủi ro giảm, trượt giá giảm. Ngoài ra, mức chênh lệch hoặc giá tốt nhất được điều chỉnh động khi rủi ro tăng lên. Điều này có thể mang lại doanh thu bổ sung cho LP trên thị trường.

Hình phạt rút tiền được tính đối với LPs loại bỏ vốn khỏi thị trường. Phí thay đổi tùy thuộc vào quy mô vị thế của AMM. Việc loại bỏ thanh khoản dẫn đến trượt giá và rủi ro nhiều hơn cho các LP còn lại. Phí bù đắp cho AMM đối với rủi ro bổ sung được áp dụng và không khuyến khích các LP mở các vị thế khi thị trường rủi ro.

Mô hình kinh doanh

Perpetual Protocol tính phí cố định 0,10% cho tất cả các giao dịch. Đây là một mô hình kinh doanh đơn giản và minh bạch. Các khoản phí kiếm được được chia 50/50 giữa quỹ bảo hiểm và PERP token stakers. Điều này đã dẫn đến hơn 4,3 triệu USD được phân phối cho stakers vào tháng Năm, đưa protocol vào nhóm dẫn đầu mang lại doanh thu cho người dùng.

dYdX vẫn chưa được phân cấp và do đó, nó đang giữ lại tất cả các khoản phí giao dịch được tính trên nền tảng. Giống như các nền tảng giao dịch tập trung, dYdX cung cấp cho các nhà giao dịch một cấu trúc phí theo cấp giảm dần dựa trên khối lượng giao dịch. Ngoài ra, các khoản phí sẽ khác nhau nếu các giao dịch được thực hiện với tư cách là nhà tạo lập thị trường hoặc người tham gia thị trường với các nhà tạo lập thị trường được hưởng lợi từ mức phí thấp hơn để khuyến khích việc hình thành thị trường lành mạnh. Nhìn lại 8 tuần giao dịch vừa qua, dYdX đã đạt thu nhập phí trung bình 0,11% dựa trên khối lượng giao dịch của nó.

Futureswap vẫn chưa đưa ra bất kỳ thay đổi nào đối với mô hình phí của nó trong V3. Lấy từ phiên bản V2, protocol kiếm được một khoản phí giao dịch cố định 0,10% đối với các giao dịch đã đóng và một khoản phí mở có thể thay đổi yêu cầu đối với số dư của các giao dịch. Một phần của tất cả các khoản phí mà Futureswap tạo ra sẽ chuyển đến một ngân quỹ được quản lý bởi những người nắm giữ FST. Futureswap sử dụng token dự trữ để khuyến khích các nhà giao dịch sử dụng nền tảng của nó và sẽ tiếp tục làm điều này trong V3.

MCDX có mô hình kinh doanh phức tạp nhất. Không là một protocol đơn giản. MCDEX DAO kiếm được 0,015% phí khối lượng giao dịch hàng ngày làm nguồn doanh thu chính của nó. Ngoài ra, DAO có khả năng điều hành thị trường với vai trò operator và kiếm các khoản phí liên quan điều chỉnh theotừng thị trường (mặc định là 0,005%). Protocol này nhằm mục đích cung cấp cho các nhà giao dịch phí giao dịch thấp hơn và thay vào đó tạo ra nhiều doanh thu hơn thông qua các cơ chế kiểm soát rủi ro khác nhau như mở rộng mức trượt giá và chênh lệch giá để mang lại lợi ích cho AMM.

Số liệu

Perpetual Protocol hiện đang thống trị thị phần khối lượng giao dịch hợp đồng vĩnh cửu phi tập trung. 76% của tất cả các giao dịch vĩnh cửu phi tập trung được thực hiện trên protocol với hơn 8,6 tỷ USD được giao dịch. dYdX là protocol hàng đầu tiếp theo với khối lượng hơn 1,4 tỷ USD. Con số này chiếm 12% thị phần. Futureswap chiếm 12% thị phần còn lại với 1,3 tỷ USD trong khối lượng giao dịch tháng Năm. Cần lưu ý trong trường hợp của Futureswap rằng protocol bắt đầu thông báo cho các nhà giao dịch vào cuối tháng Năm về việc tạm dừng các ưu đãi và giao dịch trên nền tảng để chuẩn bị cho V3.

Lưu ý rằng Perpetual Protocol đã có thể thu được hơn 8,6 triệu USD phí vào tháng Năm. Điều này sẽ đưa protocol vào top 10 protocol kiếm được nhiều tiền nhất trong DeFi. Nó cũng trả lại 50% doanh thu cho các nhà sản xuất PERP, làm cho protocol này trở thành giao thức có lợi nhuận cao thứ ba trong DeFi về doanh thu kiếm được từ protocol (không bao gồm doanh thu từ phía cung cấp). dYdX ở vị trí thứ chín. Điều này sẽ không có gì ngạc nhiên khi các doanh nghiệp hàng đầu ở DeFi hiện là sàn giao dịch giao ngay DEX như Uniswap và Sushiswap — đây hiện là một mô hình kinh doanh sinh lợi.

Tuy nhiên, phần thú vị lại đến từ hiệu quả sử dụng vốn hoặc hiệu quả thu nhập. Perpetual Protocol, dYdX và số khác kiếm được doanh thu phí dựa trên giá trị danh nghĩa của giao dịch. Vì đòn bẩy có sẵn ở tất cả các thị trường vĩnh cửu, nên giá trị danh nghĩa có thể lên đến 10x—25x số tiền ký quỹ cần thiết để thực hiện giao dịch. Điều này có nghĩa là các perpetual swap protocols chỉ cần thu hút ít vốn hơn so với các sàn giao dịch giao ngay truyền thống để kiếm được một khoản lợi nhuận tương đương với phí thấp hơn.

Điều này được thấy rõ khi so sánh thu nhập phí với TVL cho các hợp đồng tương lai (futures exchanges) so với trao đổi giao ngay (spot exchanges) như Uniswap và Sushi. Theo dõi các số liệu của tháng Năm hàng năm, Perpetual Protocol với 60 triệu USD + TVL đang kiếm được 1,51 USD doanh thu hàng năm cho mỗi 1 USD của TVL. dYdX và Futureswap kiếm được 0,44 USD và 0,38 USD cho mỗi 1 USD TVL do khối lượng giao dịch thấp hơn so với TVL trên mỗi nền tảng. Tương tự, Uniswap kiếm được 0,72 USD doanh thu hàng năm trên mỗi TVL trong khi Sushi kiếm được 0,36 USD. Ngay cả với gần một phần ba tỷ lệ phí, các sàn giao dịch tương lai vẫn có thể kiếm được lợi nhuận tương đương, nếu không muốn nói là lợi nhuận lớn hơn từ vốn bị khóa trong protocol so với các sàn giao dịch giao ngay.

Từ góc độ định giá, các protocol công khai Perpetual Protocol và Futureswap được định giá phù hợp với các sàn giao dịch giao ngay DEX hiện tại là Sushiswap và Uniswap. Bám sát khối lượng giao dịch vào tháng Năm để giữ mọi thứ công bằng, Perpetual với 1,9 CMC / Doanh thu tháng Năm hàng năm đang giao dịch ở mức bội số tương ứng với Uniswap và Sushiswap, lần lượt là 2,3 và 1,5. Tuy nhiên, lưu ý rằng trên cơ sở FDV Perpetual Protocol và Futureswap hiện đang giao dịch với bội số cao hơn 2–5 lần so với cả Sushiswap và Uniswap.

Nhìn Về Phía Trước

Thị phần khối lượng giao dịch hiện tại của decentralized perpetuals so với centralized perpetual hiện đang ở mức 0,42%, chắc chắn vẫn có khả năng tăng trưởng. Tốc độ và chi phí thực hiện giao dịch là yếu tố cản trở việc áp dụng trên Ethereum nhưng không gian Layer 2 đang thay đổi nhanh chóng. MCDEX sẽ sớm ra mắt trên Arbitrum, Futureswap đang xoay quanh việc áp dụng L2, Perpetual Protocol sẵn sàng áp dụng các giải pháp L2 khác. Hiện trạng phát triển đang diễn ra nhanh chóng.

Thị trường tiền điện tử nổi tiếng với các nhà giao dịch thích đòn bẩy và các nền tảng phi tập trung là một thị trường dễ tiếp cận cho các nhà giao dịch. Đặc biệt là xem xét sự không chắc chắn về quy định trong các thị trường giao dịch đòn bẩy. Ngày càng có nhiều áp lực để đánh giá quy định của các nền tảng cung cấp các vị thế đòn bẩy cao như 100x, 150x. Nếu có áp lực pháp lý được áp dụng cho các thị trường này, các lựa chọn thay thế phi tập trung có thể là lợi ích khi các nhà giao dịch tìm kiếm các nền tảng có thể cung cấp các sản phẩm vĩnh cửu có đòn bẩy dựa trên triển vọng Layer 2 của kết quả thực hiện giao dịch.

Khi Layer 2 có thời gian để áp dụng lực kéo có ý nghĩa trong vòng 3 đến 6 tháng tới, sẽ có lợi khi đánh giá lại trạng thái của các thị trường giao dịch vĩnh cửu phi tập trung (decentralized perpetual trading markets). TAM hiện tại lớn hơn thị trường giao ngay (spot markets) và tạo ra cơ hội nắm bắt giá trị lớn cho các protocol có thể thu hút vốn và người dùng.

Tham gia thảo luận về Cryptocurrency tại nhóm FXCE Crypto.

Đính kèm

- 835.6 KB Xem: 0